Коэффициент Шарпа – поможет выбрать лучший ПАММ счет

Практически каждый инвестор, кто практикует ПАММ инвестирование, постоянно сталкивается с  проблемой выбора между управляющими, которые показывают относительно одинаковую динамику доходности и риска за определенный период времени.

проблемой выбора между управляющими, которые показывают относительно одинаковую динамику доходности и риска за определенный период времени.

Такая же проблемная ситуация стоит и перед трейдерами которые решили выбрать одну из двух стратегий, которые в общем показывают практически одинаковый результат, хотя используют кардинально разный подход к определению точек входа.

Коэффициент Шарпа был придуман Нобелевским лауреатом Вильямом Форсайтом Шарпом в 1966 году для сравнения эффективности вложения инвесторских средств в те или иные фонды.

Этот коэффициент учитывает предполагаемую доходность актива с вычетом без рисковой доходности, которую можно получить, купив ценные бумаги государства, облигации или простой депозит в банк.

Теперь давайте разберемся со значениями этой формулы. S – это наш искомый Коэффициент Шарпа, R – доходность фонда или инвестиции, Rf – без рисковый доход от инвестиции, Si – стандартное отклонение доходности.

Собственно сам по себе коэффициент Шарпа мало о чем говорит, поэтому его принято применять для сравнения с эталоном, а именно сравнивать полученное число с таким же числом, но от инвестиции в другой фонд.

Коэффициент Шарпа при сравнение Памм счетов

Если говорить о формуле, которую мы описывали выше, то с вычислением показателями доходности практически ни у кого не возникнет трудностей, а вот со стандартным отклонением доходности все довольно сложно.

Собственно при сравнении двух Памм счетов, для примера у брокера Альпари, в характеристиках к каждому управляющему можно взять это недостающее число.

Итак, давайте рассмотри простую ситуацию и сравним степень риска от инвестирования в два различных счета. Для примера мы возьмем реальные Памм счета Mikhail B и Uspexx. Оба эти трейдера показали приблизительно одинаковую доходность за год, которая равняется 36,6 и 36,8 процентам.

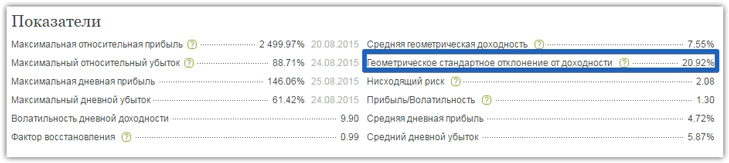

Чтобы сравнить две стратегии, применяемые трейдерами, переходим для начала в личную информацию трейдера Mikhail B, где берем недостающее для нашей формулы Шарпа значение стандартного отклонения доходности.

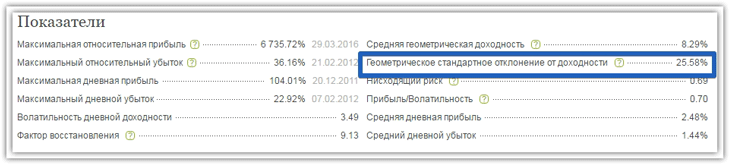

Далее выполняем такое же действие и берем для формулы Шарпа значение стандартного отклонения от доходности только управляющего счетом Uspexx.

И так, давайте рассчитаем коэффициент Шарпа для Памм счета Mikhail B. Напомним что формула выглядит так: S=(R-Rf)/si. В качестве Rf мы берем обыкновенный депозит в долларе в банк, который равен 22 процентам. Коэффициент Шарпа для Mikhail B = (36.6%-22%)/20.92%= 0.69

Коэффициент Шарпа для счета Uspexx = (36.8%-22%)/25.58% = 0.58

Если проанализировать полученные результаты, то можно сделать выводы, что инвестировать в памм счет трейдера Mikhail B немного безопасней, чем в трейдера Uspexx.

Однако также вы должны знать , что в случае если показатель коэффициента Шарпа меньше 1 это говорит об неэффективности вложения в такие памм счета, поскольку на порядок безопаснее сделать банковский вклад чем рисковать ради такой доходности.

Поэтому в заключении оба эти памм счета оказались непригодными для инвестирования, хотя на первый взгляд их доходность была привлекательной.

Коэффициент Шарпа при оценке торговой стратегии трейдера

При оценке двух торговых стратегий практически с одинаковой годовой доходностью формула коэффициента Шарпа на порядок упрощается. Для начала из формулы исчезает гарантированная доходность от вложенных средств, а также в качестве стандартного отклонения выступает волатильность валютной пары.

Итак, формула Шарпа для определения эффективности торговой стратегии выглядит так: Доходность за год в пунктах / волатильность валютной пары за год в пунктах. Под волатильностью инструмента в этой формуле подразумевается расстояние, которое цена прошла в пунктах за один год.

Теперь, допустим вы по стратегии заработали 600 пунктов, притом что годовая волатильность инструмента составила 300 пунктов. Итак, согласно формуле коэфициэнт Шарпа = 600/300=2, что говорит о высокой эффективности применяемой вами торговой стратегии.

В заключение стоит отметить, что коэффициент Шарпа это простой метод определить эффективность торговой стратегии управляющего Памм счетом или личной торговой стратегии на основе простой математической формулы.