सर्वोत्तम चैनल संकेतक, तुलना, समीक्षा और बुनियादी सेटिंग्स

कीमत, भले ही यह सुनने में मामूली लगे, अपनी गति में कुछ निश्चित पैटर्न का पालन करती है।

यह कोई रहस्य नहीं है कि तरंग सिद्धांत, कई अन्य की तरह, सटीक रूप से टिप्पणियों पर आधारित है, लेकिन सबसे महत्वपूर्ण पैटर्न में से एक चैनल मूल्य आंदोलन है।

आप पूछ सकते हैं कि यह पैटर्न कैसे प्रकट होता है? मुझे लगता है कि यह आपके लिए कोई रहस्य नहीं है कि कीमत लगभग कभी भी ऊपर या नीचे नहीं बढ़ती है।

इससे कोई फर्क नहीं पड़ता कि आप कौन सा चार्ट खोलते हैं, आपको हमेशा विभिन्न कमियां और घूमने वाले चार्ट दिखाई देंगे। बात यह है कि, कई सिद्धांतों के अनुसार, विभिन्न दिशाओं में मजबूत उतार-चढ़ाव के बाद कीमत हमेशा संतुलित रहती है।

इन उतार-चढ़ाव के दौरान, वे चैनल बनते हैं जिनका तकनीकी विश्लेषण अक्सर उपयोग करता है।

फाइबोनैचि स्तर, व्यावहारिक बिंदु।

मूल्य सुधार की भविष्यवाणी के लिए फाइबोनैचि स्तर सबसे आम तकनीकी विश्लेषण उपकरणों में से एक है दरअसल, फाइबोनैचि स्तरों के बारे में दर्जनों किताबें लिखी गई हैं, और विश्व प्रसिद्ध तरंग सिद्धांत, किसी न किसी तरह, इन स्तरों पर आधारित है।

मूल्य सुधार की भविष्यवाणी के लिए फाइबोनैचि स्तर सबसे आम तकनीकी विश्लेषण उपकरणों में से एक है दरअसल, फाइबोनैचि स्तरों के बारे में दर्जनों किताबें लिखी गई हैं, और विश्व प्रसिद्ध तरंग सिद्धांत, किसी न किसी तरह, इन स्तरों पर आधारित है।

हालाँकि, टूल की लोकप्रियता के बावजूद, इसके बारे में राय काफी विरोधाभासी हैं।

यह वास्तव में उपकरण बनाने के सिद्धांत से जुड़ा हुआ है, क्योंकि आधुनिक अर्थशास्त्री और गणितज्ञ वित्तीय बाजारों के आंदोलन के पैटर्न और "गोल्डन रेशियो" के सिद्धांत की व्याख्या नहीं कर सकते हैं, जो जीवित और निर्जीव प्रकृति पर लागू होता है। , पहली नज़र में वित्तीय बाज़ारों से तुलनीय नहीं है।

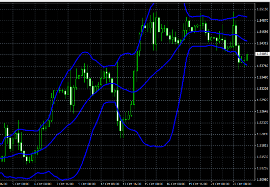

बोलिंगर बैंड

बोलिंगर बैंड एक तकनीकी विश्लेषण उपकरण हैं, या अधिक सटीक रूप से कहें तो, वे एक संकेतक हैं जिसमें तीन लाइनें होती हैं जो एक चैनल बनाती हैं और मूल्य विचलन दिखाती हैं। लेखक जॉन बोलिंगर की प्रसिद्ध पुस्तक "बोलिंगर ऑन बोलिंगर बैंड्स" के प्रकाशन से दुनिया को सबसे पहले बोलिंगर बैंड के बारे में पता चला।

एक चैनल बनाती हैं और मूल्य विचलन दिखाती हैं। लेखक जॉन बोलिंगर की प्रसिद्ध पुस्तक "बोलिंगर ऑन बोलिंगर बैंड्स" के प्रकाशन से दुनिया को सबसे पहले बोलिंगर बैंड के बारे में पता चला।

पुस्तक में, लेखक विस्तार से वर्णन करता है कि अपने टूल का उपयोग कैसे करें, सांख्यिकीय जानकारी प्रदान करता है और निवेशकों को दिलचस्प निर्देश देता है जो उन्हें सामान्य गलतियों से बचने की अनुमति देगा।

प्रारंभ में, संकेतक का उद्देश्य स्टॉक एक्सचेंज पर स्टॉक और वायदा कारोबार करना था, लेकिन इसकी उच्च लोकप्रियता और प्रभावशीलता के कारण, विदेशी मुद्रा बाजार में धारियों का भी उपयोग किया जाने लगा।

प्रसिद्ध व्यापारिक नियम, अधिक कीमत पर बेचें और कम कीमत पर खरीदें, व्यापार करते समय व्यवहार में लागू करना मुश्किल हो गया, क्योंकि अधिकतम और न्यूनतम अंक चुनना हमेशा मुश्किल होता है। जॉन बोलिंगर ने इस समस्या को हल करने का प्रयास किया, इसलिए शीर्ष रेखा को बाज़ार का न्यूनतम और शीर्ष रेखा को अधिकतम माना जाना चाहिए।

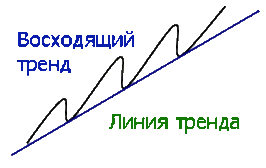

विदेशी मुद्रा प्रवृत्ति रेखा

ट्रेंड लाइन तकनीकी विश्लेषण के सबसे पुराने और सबसे प्रभावी उपकरणों में से एक है, जो चार्ल्स डॉव द्वारा ट्रेंड की पहली परिभाषा से मिलती है।

प्रवृत्ति रेखाओं पर आगे बढ़ने से पहले, मेरा सुझाव है कि आप याद रखें कि प्रवृत्ति क्या है और तकनीकी बाजार विश्लेषण द्वारा किस प्रकार के रुझानों की पहचान की जाती है।

डॉव के अनुसार, कोई प्रवृत्ति ऊपर की ओर, नीचे की ओर या क्षैतिज हो सकती है। अपट्रेंड चोटियों में क्रमिक वृद्धि है, जिसमें प्रत्येक नया शिखर और गर्त पिछले एक से अधिक होता है।

नीचे की ओर रुझान को नीचे की ओर चोटियों की क्रमिक उपस्थिति की विशेषता है, जिसमें प्रत्येक नई चोटी पिछले एक की तुलना में कम बनती है।

एक क्षैतिज प्रवृत्ति, जिसे फ्लैट , इस तथ्य की विशेषता है कि सभी नई चोटियाँ और गर्त एक ही ऊर्ध्वाधर विमान में और व्यावहारिक रूप से एक ही स्तर पर हैं।

विदेशी मुद्रा व्यापार के लिए डॉव सिद्धांत

इससे पहले कि आप तकनीकी विश्लेषण सीखना शुरू करें, आपको उस इतिहास और सिद्धांतों का अध्ययन करना होगा जिसके आधार पर इसे बनाया गया है।

आख़िरकार, यदि आप इतने व्यापक क्षेत्र का अध्ययन करना शुरू करते हैं, तो बहुत सारे प्रश्न उठते हैं जो सटीक रूप से उस नींव और बुनियाद से संबंधित होते हैं जिस पर यह बनाया गया है।

दुनिया को पहली बार डॉव सिद्धांत के बारे में "स्टॉक मार्केट में सट्टेबाजी की एबीसी" पुस्तक के विश्व प्रसिद्ध प्रकाशन के कारण पता चला, जो एस. नेल्सन द्वारा लिखी गई थी।

इसमें यह है कि आप पहली बार "डॉव सिद्धांत" जैसे शब्द का उल्लेख देख सकते हैं। पुस्तक के लेखक ने वॉल-स्ट्रीट-जर्नल में चार्ल्स डॉव द्वारा लिखे गए लेखों को आधार के रूप में लिया, जहां लेखक ने शेयर बाजार के बारे में अपनी सैद्धांतिक दृष्टि साझा की।

गैन यंत्र

गैन व्यापार के इतिहास में सबसे प्रसिद्ध व्यापारियों में से एक है। थोड़े ही समय में , वह $50 मिलियन की संपत्ति अर्जित करने में सफल रहे, और स्टॉक एक्सचेंज में प्रवेश करते समय आप हमेशा उनका चित्र देख सकते हैं।

, वह $50 मिलियन की संपत्ति अर्जित करने में सफल रहे, और स्टॉक एक्सचेंज में प्रवेश करते समय आप हमेशा उनका चित्र देख सकते हैं।

अपनी मंत्रमुग्ध सफलता के अलावा, गैन इतिहास में इस तथ्य के लिए नीचे चला गया कि उसने तकनीकी विश्लेषण के विकास में महत्वपूर्ण योगदान दिया, इसे एक नए स्तर पर पहुंचाया और वित्तीय बाजारों के साथ काम करने के लिए नए दृष्टिकोण पेश किए।

सबसे दिलचस्प बात यह है कि गैन ने हमारे लिए विभिन्न उपकरणों का एक समूह छोड़ा है जो अभी भी तकनीकी बाजार विश्लेषण में उपयोग किए जाते हैं, लेकिन, दुर्भाग्य से, उन पर किताबें लिखने की कठिनाई के कारण, कोई भी वास्तव में पूरी तरह से समझ नहीं पाता है कि किस दृष्टिकोण ने वास्तव में उसकी मदद की ऐसा भाग्य बनाओ.

व्यापारियों के बीच एक राय यह भी है कि गैन कुछ नहीं बता रहा है, और उसने अपने उपकरणों के उपयोग के मुख्य रहस्यों का खुलासा नहीं किया है।

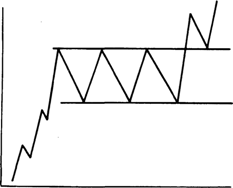

विदेशी मुद्रा आंकड़ा एक आयत है।

ग्राफिकल विश्लेषण आंकड़ों का उचित उपयोग एक व्यापारी के कामकाजी टूल पॉकेट में एक बड़ा प्लस है।

एक व्यापारी के कामकाजी टूल पॉकेट में एक बड़ा प्लस है।

निश्चित रूप से आपने सुना होगा कि ग्राफिकल विश्लेषण भीड़ के व्यवहार के पैटर्न पर आधारित होता है, जो साल-दर-साल स्मार्ट होता जा रहा है, लेकिन इसकी मूल प्रवृत्ति और लाभ की प्यास नहीं बदलती है।

इसलिए, ग्राफिकल विश्लेषण आंकड़ों का उपयोग करते समय, आप हमेशा भीड़ विश्लेषण पर भरोसा करते हैं, और यदि आप समझते हैं कि बाजार अधिकांश खिलाड़ियों को कहां स्थानांतरित कर सकता है, तो मध्यवर्ती घाटे वाले ट्रेडों के बावजूद आप हमेशा काले रंग में रहेंगे।

रेक्टेंगल आकृति को विदेशी मुद्रा में एक क्लासिक प्रवृत्ति निरंतरता आकृति माना जाता है। प्रत्येक व्यापारी को संदेह से पीड़ा होती है कि क्या यह स्थिति को बंद करने के लायक है, क्योंकि प्रवृत्ति समाप्त हो सकती है या, इसके विपरीत, मौजूदा प्रवृत्ति की निरंतरता के कारण एक नया ऑर्डर जोड़ा जाएगा।

विदेशी मुद्रा के लिए ग्राफिक विश्लेषण।

वित्तीय बाजारों का विश्लेषण करते समय, मूल्य आंदोलन चार्ट का व्यापक रूप से उपयोग किया जाता है, इन चार्ट का अध्ययन करने का एक तरीका ग्राफिकल विश्लेषण है;

ग्राफिकल विश्लेषण है;

ग्राफिकल विश्लेषण तकनीकी विश्लेषण का एक घटक है, ग्राफिकल निर्माणों का उपयोग करके बाजार का अध्ययन करने की एक विधि जो मौजूदा प्रवृत्ति की पहचान करना और विश्लेषण की गई समय अवधि में विकसित हुई तस्वीर को पूरी तरह से प्रस्तुत करना संभव बनाती है।

आलेखीय विश्लेषण के मुख्य उपकरण रेखाएँ और उनकी सहायता से निर्मित आकृतियाँ हैं।

रुझान निरंतरता पैटर्न

नए जोश के साथ

नए जोश के साथ

मुख्य प्रवृत्ति से पीछे हटने लगती है इस समय, आप शाश्वत प्रश्न का सामना कर रहे हैं: क्या कीमत एक नई दिशा में आगे बढ़ेगी और प्रवृत्ति खत्म हो जाएगी, या मामूली उतार-चढ़ाव के बाद कीमत प्रवृत्ति की दिशा में वापस आ जाएगी? व्यापारियों को हर दिन इस स्थिति का सामना करना पड़ता है और कई, दुर्भाग्य से, गंभीर गलतियाँ करते हैं, इस उम्मीद में एक स्थिति में प्रवेश करते हैं कि यह एक नई प्रवृत्ति के स्रोत पर है या, इसके विपरीत, इस उम्मीद में कि अब एक पुलबैक है , हम तब तक अपनी स्थिति बनाए रखते हैं लाभ पूरी तरह से रीसेट हो गया है।

आज मैं आपको दो सबसे आम प्रवृत्ति निरंतरता पैटर्न से परिचित कराना चाहता हूं जो आपको उच्च संभावना के साथ प्रवृत्ति के आगे के विकास की भविष्यवाणी करने में मदद करेंगे।

लगभग सभी व्यापारी विभिन्न ट्रेंड रिवर्सल पैटर्न से परिचित हैं, क्योंकि निचले स्तर पर प्रवेश करने का लंबे समय से चला आ रहा सपना हमेशा एक स्टॉकब्रोकर को परेशान करता है, लेकिन केवल सच्चे पेशेवर ही जानते हैं कि उन्हें रिवर्सल का पीछा नहीं करना चाहिए, बल्कि मजबूत रुझान और प्रवेश के अवसरों की तलाश करनी चाहिए। उन का उपयोग करना।

विदेशी मुद्रा के लिए सर्वोत्तम संकेतक।

वर्तमान में, विदेशी मुद्रा पर काम करने के लिए बहुत सारे अलग-अलग संकेतक हैं, स्क्रिप्ट की कुल संख्या पहले से ही हजारों में है, और इस द्रव्यमान से सबसे योग्य विकल्पों का चयन करना काफी मुश्किल है।

इस द्रव्यमान से सबसे योग्य विकल्पों का चयन करना काफी मुश्किल है।

विभिन्न रणनीतियों पर व्यापार करते समय, मुझे अक्सर काम की प्रक्रिया में संकेतकों का उपयोग करना पड़ता था, मेरे पसंदीदा विकल्प सामने आते थे;

सर्वोत्तम विदेशी मुद्रा संकेतक आमतौर पर कई गुणों को जोड़ते हैं - वे उन कार्यों को पूरी तरह से पूरा करते हैं जिनके लिए उन्हें लिखा गया था, सरल सेटिंग्स हैं, और न्यूनतम संख्या में गलत संकेत देते हैं।

इनमें निम्नलिखित स्क्रिप्ट शामिल हैं:

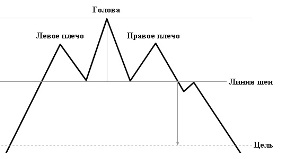

सिर और कंधे की आकृति

विश्लेषण

विश्लेषण

में सिर और कंधे का पैटर्न सबसे आम उलटा पैटर्न है प्रत्येक नौसिखिया जो किसी न किसी तरह से विदेशी मुद्रा बाजार में आता है, उसे ग्राफिक आंकड़ों पर प्रशिक्षण मिलता है, चाहे वह सेमिनार, किताबें, या सिर्फ एक वीडियो हो, मूल बातें ग्राफिक विश्लेषण से शुरू होती हैं।

तथ्य यह है कि कई व्यापारी यह जाने बिना कि वे कैसे आधारित हैं, पैटर्न का उपयोग करते हैं और विशेष रूप से, यह नहीं सोचते कि वे किन तथ्यों पर बनाए गए थे। ये आंकड़े व्यापारियों की टिप्पणियों, अर्थात् मूल्य आंदोलन के पैटर्न पर आधारित थे।

स्पेरेन्डियो विधि

तकनीकी विश्लेषण के कई आलोचक हमेशा यह तर्क देते हैं कि कुछ आकृतियों और रेखाओं का निर्माण व्यापारी की व्यक्तिपरक राय पर निर्भर करता है। इस प्रकार के विश्लेषण में स्पष्ट नियम नहीं होते हैं, और यदि एक व्यापारी एक स्थान पर समर्थन देखता है, तो दूसरा इसे पूरी तरह से अलग बिंदु पर बना सकता है।

व्यापारी की व्यक्तिपरक राय पर निर्भर करता है। इस प्रकार के विश्लेषण में स्पष्ट नियम नहीं होते हैं, और यदि एक व्यापारी एक स्थान पर समर्थन देखता है, तो दूसरा इसे पूरी तरह से अलग बिंदु पर बना सकता है।

यदि हम ट्रेंड लाइनों के निर्माण पर विचार करें तो स्थिति पूरी तरह से दुखद है।

नियमों के अनुसार, एक प्रवृत्ति रेखा खींचने के लिए कम से कम दो चरम बिंदुओं की आवश्यकता होती है। लेकिन यहां एक समस्या है, हर कोई अपने लिए इस चरम सीमा को चुनता है और इसे महत्व देता है, जिसके कारण रेखा गलत तरीके से खींची जाती है, और इसके संकेत या तो गलत होते हैं या आप वास्तविक उलटफेर से चूक जाते हैं और बाजार में बहुत देर से प्रवेश करते हैं।

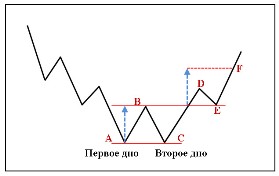

चित्रा डबल तल

डबल बॉटम पैटर्न एक रिवर्सल पैटर्न है जो अक्सर विदेशी मुद्रा बाजार में पाया जाता है। पैटर्न तब घटित होता है जब कोई प्रवृत्ति अपना क्रम चलाना शुरू करती है।

पैटर्न तब घटित होता है जब कोई प्रवृत्ति अपना क्रम चलाना शुरू करती है।

रिवर्सल पैटर्न में सबसे पहले के रूप में बात करती हैं । इस तथ्य के कारण कि यह हर किसी के लिए परिचित है, एक नियम के रूप में, भीड़ एक पाठ्यपुस्तक की तरह काम करना शुरू कर देती है, इसलिए वास्तविक व्यापारिक स्थितियों में ज्यादातर मामलों में यह वास्तव में स्वयं ही काम करता है।

वास्तविक जीवन में, आप इसका अक्सर सामना करते हैं, क्योंकि, हेड एंड शोल्डर रिवर्सल पैटर्न के विपरीत, बड़े खिलाड़ियों को ट्रेंड को रिवर्स करने के लिए उतना प्रयास नहीं करना पड़ता है जितना कि उपर्युक्त पैटर्न के साथ होता है।

फाइबोनैचि प्रशंसक

सभी ट्रेडिंग एप्लिकेशन में कई उपकरण होते हैं जो विश्लेषण के लिए आवश्यक होते हैं। इस समूह को "फाइबोनैचि टूल्स" कहा जाता है। ये उपकरण आपके मूल्य मानचित्र को उच्च सटीकता के साथ डिज़ाइन करने में आपकी सहायता करते हैं। इन उपकरणों में से हैं:

ये उपकरण आपके मूल्य मानचित्र को उच्च सटीकता के साथ डिज़ाइन करने में आपकी सहायता करते हैं। इन उपकरणों में से हैं:

• फाइबोनैचि स्तर;

• फाइबोनैचि एक्सटेंशन;

• फाइबोनैचि प्रशंसक;

• फाइबोनैचि चैनल।

•

इन ग्राफिकल मॉडलों को सही निर्माण की आवश्यकता होती है, अन्यथा उनकी रीडिंग गलत होगी और इसलिए अप्रभावी होगी।

फाइबोनैचि पंखे का आधार फाइबोनैचि ग्रिड है - ये 38.2, 50, 61.8 प्रतिशत के बराबर स्तर पर तीन रेखाएँ हैं। सभी रेखाएँ एक सामान्य बिंदु से निकलती हैं, जिससे सहायक और प्रतिरोधी रेखाओं का एक ग्रिड बनता है। चार्ट पर ये पंक्तियाँ पंखे की तरह दिखती हैं।

चित्र "वेज"

विदेशी मुद्रा बाजार में ग्राफिकल विश्लेषण का उपयोग विभिन्न संकेतकों या मौलिक विश्लेषण के उपयोग की तुलना में मूल्य में उतार-चढ़ाव की भविष्यवाणी करने का कोई कम प्रभावी तरीका नहीं है।

विभिन्न संकेतकों या मौलिक विश्लेषण के उपयोग की तुलना में मूल्य में उतार-चढ़ाव की भविष्यवाणी करने का कोई कम प्रभावी तरीका नहीं है।

संपूर्ण विश्लेषण चार्ट पर विभिन्न आंकड़े खींचने पर आधारित है, जो हमें प्रवृत्ति की दिशा में संभावित निरंतरता या बदलाव के बारे में बता सकता है। वास्तव में ये आंकड़े कहां से आए और इनका इतनी सक्रियता से उपयोग क्यों किया जाता है?

तथ्य यह है कि ग्राफिकल विश्लेषण सबसे पहले में से एक था, इसलिए, व्यापार के दशकों के दौरान, व्यापारियों ने कई पैटर्न देखे, जो वास्तव में विभिन्न आंकड़ों के रूप में शिक्षण सहायक सामग्री में विकसित हुए।

"वेज" आंकड़ा ग्राफिकल विश्लेषण में एक उलट आंकड़ा है, जो एक नियम के रूप में, एक प्रवृत्ति के अंत के चरम पर दिखाई देता है और हमें संभावित मूल्य उलटफेर के बारे में संकेत देता है। वेज दो प्रकार के होते हैं, मंदी और तेजी। उनमें से प्रत्येक उन प्रवृत्तियों पर प्रकट होता है जिनके आधार पर उनका नाम रखा गया है।

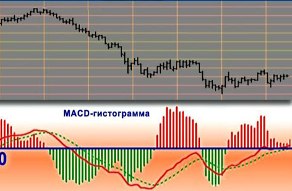

एमएसीडी हिस्टोग्राम

एमएसीडी हिस्टोग्राम एमएसीडी लाइन और इसकी सिग्नल लाइन के बीच का अंतर है:

• जब एमएसीडी लाइन सिग्नल लाइन से अधिक हो जाती है, तो हिस्टोग्राम को शून्य से अधिक सकारात्मक मान के साथ दर्शाया जाता है;

• जब एमएसीडी लाइन सिग्नल लाइन से कम होती है, तो हिस्टोग्राम शून्य से होकर गुजरता है।

एमएसीडी तकनीकी संकेतक तकनीकी विश्लेषण संकेतकों के वर्ग से संबंधित है, अर्थात यह एक थरथरानवाला है और इसका उपयोग प्रवृत्ति की गणना करने के लिए किया जाता है। एमएसीडी हिस्टोग्राम का निर्माण एक्सपोनेंशियल मूविंग एवरेज (ईएमए) का उपयोग करके किया जाता है: तेज (12 तक) और धीमा (29 तक)। इसे कॉलम के रूप में ग्राफ पर दर्शाया गया है।