Тактика торговли на форекс

Как и любое другое дело, торговля на бирже должна иметь некий план действий, в котором будут прописаны все  основные моменты трейдинга, именно они служат основой прибыльной торговли и не дают вам потерять свой депозит.

основные моменты трейдинга, именно они служат основой прибыльной торговли и не дают вам потерять свой депозит.

Тактика форекс – это составная часть применяемой стратегии трейдинга, и если стратегия охватывает только общие аспекты, то тактика сосредоточена на мелочах, хотя мелочей, при торговле на forex не бывает.

В нашем случае данная дисциплина включает в себя все подготовительные моменты по проведению трейдинга, а так же регулирует основные показатели проведения операций.

Сюда можно отнести – расчет оптимального размера сделок, максимальный размер убытков и прибыли при достижении, которого будет проходить закрытие ордера, способы фиксирования прибыли.

Тактика Адверза.

Тактика Адверза является относительно молодым направлением в области графического анализа, причем свой путь данный подход берет с начала 2000 годов.

Если вы начнете искать в Гугл и постараетесь найти дельную информацию о стратегии, то вы наверняка натолкнетесь на ряд заумных слов об эзотерике и сакральных точках, а также всякие выражения в этом духе.

Стоит заметить, что объяснения автора стратегии настолько заумны и мистичные, что после прочтения пару абзацев любой здравомыслящий человек закроет книгу.

Быть может этот подход ушел в историю, а трейдеры потеряли интерес к нему из-за непонятных и порой нелогичных объяснений, а о понятном алгоритме действий для трейдера не может даже идти речь.

Однако, не смотря на словесный перебор автора методики, в ее основе лежит всего два простых паттерна которые возможно вы также наблюдали неоднократно на графике.

Пирамида отложенных ордеров.

Существуют разные подходы к принятию тех или иных торговых решений. Как правило, среди трейдеров любые стратегии  принято делить на индикаторные, в основе которых лежит то или иное сочетание индикаторов, а также без индикаторные.

принято делить на индикаторные, в основе которых лежит то или иное сочетание индикаторов, а также без индикаторные.

Без индикаторные строятся по принципу закономерностей поведения цены, различных свечных паттернов и графических фигур.

Однако существует еще один тип стратегий, которые даже не пытаются показать нам точку входа в рынок или спрогнозировать дальнейшее поведение цены, а вся торговля сводится к открытию сетки ордеров в оба направления, чтобы вне зависимости, куда пойдет цена стараться максимально брать свой профит.

На профессиональном языке таких трейдеров еще называют «Гридерами», ну а сам метод гридерством.

Тактика пережидания убытков. Гибель для новичка и спасение для профессионалов

Не секрет, что от выбора торговой тактики зависти более чем 50 процентов вашего будущего успеха, однако остальные 30-40 процентов, которые могут повлиять на эффективность вашей стратегии.

Они напрямую зависят от выбранной модели управления капиталом, причем в большей степени от того каким образом вы будете сопровождать сделку, ограничивать риски.

На сегодняшний день существует более десятка моделей управления капиталом, а также подходов к сопровождению сделки, однако условно их можно разделить на две группы, а именно тактика отрезания убытка или тактика пережидания убытка.

Тактика пережидания убытков – это подход к управлению рисками, при котором трейдер либо не использует стоп приказ, либо присутствует очень маленький профит и очень большой стоп приказ.

Поток ордеров. Универсальный фильтр ложных сигналов

Поток ордеров – это действительно сильный инструмент, благодаря которому большинство трейдеров  способно видеть рынок насквозь.

способно видеть рынок насквозь.

Умение распознавать крупного игрока и объем его заявки, понимание кто действительно наступает на рынке, а именно быки или медведи всегда позволяет получить общее понимание будущего направления движения цены.

Однако, как и при торговле любым инструментом всегда возникают ложные сигналы, которые необходимо грамотно отфильтровывать. На рынке форекс как такого вы не сможете увидеть поток ордеров, за исключением информации, которой делятся сами дилинговые центры, однако тема универсального фильтра для отсечения ложных сигналов является актуальной, каким бы стилем вы не торговали.

Тактика – быстрый разгон депозита на форекс, советники и индикаторы

Основная проблема, которая встает перед большинством трейдеров начинающих свой путь на форекс это нехватка  средств для торговли.

средств для торговли.

Кто-то имеет на своем счету всего несколько сотен долларов, а кто-то располагает и намного меньшей суммой.

Решить проблему в этом случае можно только одним способом – разгоном депозита.

Разгон депозита на форекс является довольно рискованной тактикой, которая позволяет за короткий срок увеличить депозит трейдера в несколько раз.

Фактически это скальпинг, вся прибыль, от которого добавляются к сумме основного счета и после используются в трейдинге.

Тактика безубыточной торговли.

Каждому трейдеру хотелось бы, что бы его сделки зарывались только с прибылью, но в стандартном варианте торгового терминала предусмотрено  два варианта закрытия сделок - по тейк профит с прибылью и по стоп лосс с убытком.

два варианта закрытия сделок - по тейк профит с прибылью и по стоп лосс с убытком.

Дополнительным решением является трейлинг стоп, но работа с использованием этого инструмента имеет некоторые недостатки которые не совсем устраивают трейдеров.

Что бы уменьшить число убыточных сделок и тем самым увеличить общий финансовый результат можно использовать и другие подходы.

В первую очередь это перенос стоп лосс в зону безубыточности, или даже фиксация некоторого количества прибыли.

Тактика частичного закрытия позиции.

Очень часто торгуя на форекс приходится с сталкиваться с ситуацией когда удачная сделка, после резкого разворота тренда, становится  убыточной.

убыточной.

Остается только сожалеть, что позиция не была закрыта своевременно, но в тот момент вы думали о том как взять побольше прибыли и ни что не указывало на опасность разворота.

В такой ситуации лучше всего найти компромисс, который позволит получить прибыль и в тоже время не закрывать перспективный ордер.

Делается это путем частичного закрытия позиции, при этом не нужно открывать ни каких встречных ордеров, сплачивая лишний спред и еще больше усложняя себе жизнь.

Торговля на откатах.

Практически в каждой второй статье посвященной торговле на форекс рекомендуется торговать по тренду, так как именно трендовая торговля  является менее рискованной.

является менее рискованной.

Но почему то вместо обещанной прибыли трейдер получает только срабатывание стоп лоссов, как только открывается новая сделка так сразу тренд устремляется в обратном направлении, сразу возникают подозрения об нечестности Дилингового центра.

Но никакого криминала в подобном явлении нет, так как речь идет об обычных откатах или коррекции тренда.

Почему же большинство авторов так настойчиво рекомендуют открывать сделки по тренду? Потому что в их статьях речь идет об торговле на среднесрочных и долгосрочных временных промежутках, а большинство трейдеров ведут внутридневную торговлю с использованием довольно крупного кредитного плеча.

Тактика - стоп лосс плюс тейк профит.

Это она из наиболее встречающихся тактик на форекс, большинство трейдеров даже не подозревая применяют ее интуитивно используя в своей  работе стоп ордера.

работе стоп ордера.

По своей сути Тактика стоп лосс плюс тейк профит подразумевает, то что какая бы не использовалась стратегия трейдинга для получения прибыли перед началом сделки в любом случае устанавливаются эти два стоп ордера.

Причем установка их происходит по одним и тем же правилам это и будет тактикой, существует масса вариантов этих правил ниже мы как раз и поговорим о них.

В первую очередь следует запомнить, что стоп лосс и тейк профит устанавливается в момент открытия позиции, а не после того как ордер уже установлен. Важны оба ордера стоп лосс - защищает депозит, тейк профит - позволяет взять прибыль и исключить давление рынка на трейдера.

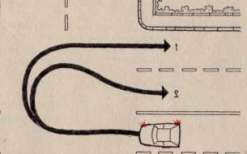

Разворот с удвоением.

Движение тренда на форекс состоит из колебаний курса то в одну то в другую сторону, причем часть из них  происходит против основного тренда. К примеру, если цена валютной пары растет, то с большой вероятностью в ближайшее время можно ждать ее падения, пускай даже на несколько пунктов, но все же падения. На данном факте и базируется тактика «Разворот с удвоением».

происходит против основного тренда. К примеру, если цена валютной пары растет, то с большой вероятностью в ближайшее время можно ждать ее падения, пускай даже на несколько пунктов, но все же падения. На данном факте и базируется тактика «Разворот с удвоением».

Открывая позицию, любой из трейдеров уверен, что выбрал верное направление, но не всегда подобное убеждение соответствует действительности и убытки по недавно открытому ордеру все продолжают расти, в этом случае применяется тактика разворота позиции.

Главное при ее использовании правильно выбрать место закрытия позиции на форекс и нового входа в рынок так, что бы не допустить очередной ошибки.

Более наглядно применение разворота выглядит на практическом примере:

Усреднение на форексе.

На форекс существует множество различных тактик ведения торговли, в том числе и довольно опасных, одной из таких и является усреднение. В чем-то подобный вариант трейдинга напоминает Мартингейл, но в то же время имеет и свои отличия.

Усреднение на форексе – это игра против тренда в надежде на скорый его разворот или большую коррекцию. При использовании данного приема, трейдер не смотря на текущие убытки по уже имеющимся позициям, открывает новые по тому же инструменту торговли и в том же направлении.

Суть методики заключается в выравнивании финансового результата за счет заключения второй сделки по более выгодной цене. Например, купив один лот евро по курсу 1,2545 вы получили убытки в размере 10 пунктов и текущая цена составила 1,2535. Если открыть новый ордер по существующему курсу, то при его росте всего на 5 пунктов (без учета спред) обе сделки можно закрыть уже с нулевым результатом.

Тактика многократных лотов на рынке форекс.

На рынке форекс существует несколько тактик, в задачу которых входит увеличение полученной  прибыли. Одной из таковых как раз и выступает тактика многократных лотов, правда за хитрым названием кроются давно известные приемы.

прибыли. Одной из таковых как раз и выступает тактика многократных лотов, правда за хитрым названием кроются давно известные приемы.

Более правильно было бы назвать данную тактику – увеличением позиций, это довольно рискованный способ получения прибыли, при котором увеличение происходит не за счет временного фактора, а путем увеличения объемов торговли.

Что то похожее, применяет практически каждый из трейдеров форекс, не имеющий большого капитала и желающий быстро получить существенную прибыль.

Тактика Антимартингейл в действии

Как уже понятно из самого названия данного термина, это понятие имеет некоторое отношение к тактике биржевой торговли Мартингейл, но в отличие от последнего здесь работают совершенно противоположные принципы трейдинга.

Антимартингейл – в глобальном понимании это подход к управлению капиталом, который предполагает увеличение позиции после каждой удачной сделки и уменьшение объема ордеров после каждой неудачной сделки.

В отличие от классической мартингейл-системы, где каждая последующая сделка увеличивается вдвое, антимартингейл позволяет инвесторам увеличивать свои сделки только после выигрышей, а не после проигрышей.

Применение антимартингейл-подхода позволяет трейдерам лучше управлять своим капиталом и уменьшить риски потерь.

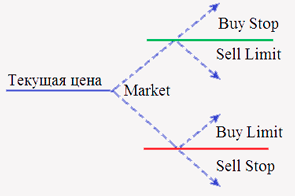

Отложенные ордера форекс и тактика торговли с их использованием.

Существует множество стратегий с использованием данной тактики торговли торговли, отложенный вариант трейдинга  позволяет вести автоматическую торговлю без использования посторонних скриптов.

позволяет вести автоматическую торговлю без использования посторонних скриптов.

Но в этом случае вся работа по анализу тренда и составлению прогнозов лежит полностью на вас.

Отложенные ордера дают возможность не только задать цену, по которой произойдет открытие сделки, но и установить уровни тейк профит и стоп лосс после достижения, которых ордер форекс самостоятельно закроется.

Элементы подобной тактики могут встречаться в различных стратегиях и играть как основную, так и вспомогательную роль.

Некоторые трейдеры торгуют только исключительно с их использованием, выставляя отложенные ордера на уровни после пересечения которых цена обязательно будет двигаться в сторону пробоя и принесет прибыль.

Количество удачных сделок при применении этой тактики иногда превышает 70%, а при удачном стечении обстоятельств и более.

Локированные позиции, тактика локирования позиций при биржевой торговле

Существует множество вариантов сокращения убытков при торговле на форекс или других финансовых рынках, но все они рассчитаны на действия до начала открытия нового ордера.

В отличие от них локированние позволяет существенно снизить убытки, а иногда и получить прибыль с уже открытой, убыточной сделки.

Локированные позиции – это те сделки, при осуществлении которых произошло открытии еще одного ордера с тем же объемом, но только в противоположном направлении по отношению к уже открытому, убыточному ордеру.

Данный способ сокращения убытков иногда еще именуют «Хеджированием», применять его следует осторожно с учетом ситуации на рынке.

Перед применением данного способа сокращения убытков обязательно убедиться, что убытки возникли в результате разворота цены, а не по причине коррекции тренда, иначе вы только усугубите ситуацию.

Добавление прибыльных позиций

Тактика добавления позиций уже давно знакома трейдерам торгующим на форекс, в ее основе лежит постепенное  увеличение объемов прибыльных позиций, чем достигается улучшение общего финансового результата.

увеличение объемов прибыльных позиций, чем достигается улучшение общего финансового результата.

Очень часто открыв первый ордер вы замечаете, что тренд движется в нужном направлении и уже заработано несколько десятков пунктов, ничто не предвещает смены тенденции и в след за первым ордером открывается еще один в том же направлении, такой шаг именуется добавлением позиции.

Но не смотря на всю кажущуюся простоту действий, существует множество нюансов, которые следует учитывать при открытии нового ордера.

Добавление позиций форекс включает в себя такие основные моменты – правильный расчет величины второго ордера, меры по сохранению прибыли по первой позиции и выбор наиболее благоприятной точки входа в рынок.

Не следует забывать и о контроле над существующей тенденцией движения курса.