चलती औसत रणनीति

सभी ने प्रसिद्ध स्टॉक एक्सचेंज को यह कहते हुए सुना है कि रुझान आपका मित्र है। हालाँकि, प्रवृत्ति की दिशा निर्धारित करना और केवल उस पर संचालन करना प्रत्येक शुरुआती के लिए सबसे कठिन कार्यों में से एक है।

विदेशी मुद्रा में रुझान निर्धारित करने के लिए, आपको विभिन्न ट्रेंड टूल का उपयोग करने की आवश्यकता है, और यदि आप वास्तव में प्रभावी ट्रेडिंग रणनीति बनाना चाहते हैं, तो आपको बस अपनी रणनीति सेट में ट्रेंड संकेतक शामिल करने की आवश्यकता है।

मूविंग एवरेज रणनीति एक व्यापारिक रणनीति है जो सबसे लोकप्रिय प्रवृत्ति तकनीकी संकेतक मूविंग एवरेज । यह कोई रहस्य नहीं है कि चलती औसत बाजार में वर्तमान प्रवृत्ति को स्पष्ट रूप से प्रदर्शित करने, बाजार में प्रवेश बिंदुओं को समय पर दिखाने और इच्छित बाजार उलटफेर को भी बताने के लिए सबसे अच्छा है।

चलती औसत रणनीति, जिसे हम इस लेख में विश्लेषण करने का प्रयास करेंगे, तीन चलती औसत का उपयोग करती है जो बाजार में प्रवेश बिंदु दिखाती है, गलत संकेतों को काटती है, और हमें वैश्विक प्रवृत्ति निर्धारित करने की अनुमति देती है।

इंस्टालेशन

मूविंग एवरेज ट्रेडिंग रणनीति में मानक MT4 संकेतक शामिल होते हैं, इसलिए केवल एक चीज जिसे स्थापित करने की आवश्यकता होती है वह एक तैयार टेम्पलेट है जो आपको चार्ट पर संकेतकों को स्वचालित रूप से रखने की अनुमति देगा और प्रत्येक को एक-एक करके खींचने और छोड़ने की अनुमति नहीं देगा। ऐसा करने के लिए, आपको लेख के अंत में तैयार किए गए टेम्पलेट को डाउनलोड करना होगा और इसे टेम्पलेट फ़ोल्डर में रखना होगा।

आवश्यक फ़ोल्डर ढूंढने के लिए, आपको ट्रेडिंग प्लेटफ़ॉर्म लॉन्च करना होगा और फ़ाइल मेनू में रूट डायरेक्टरी को खोलना होगा। टेम्प्लेट डाउनलोड करने के बाद, रूट डायरेक्टरी को बंद करें और नेविगेटर पैनल में स्थापित घटक को अपडेट करें। अद्यतन करने के बाद, फ़ाइल टेम्पलेट्स की सूची में दिखाई देनी चाहिए।

इसे लॉन्च करने के लिए, चार्ट पर अतिरिक्त मेनू को कॉल करें और टेम्पलेट्स की सूची से "मूविंग एवरेज स्ट्रैटेजी" चुनें। नीचे टेम्पलेट चलाने का परिणाम देखें:

रणनीति के घटक. कार्य और सेटिंग्स

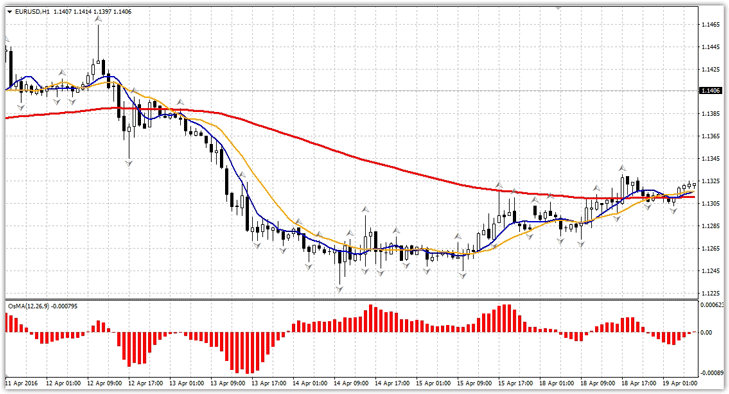

रणनीति तीन संकेतकों पर आधारित है, और उनमें से केवल दो ही वास्तव में व्यापारिक निर्णयों को प्रभावित करते हैं। इस प्रकार, रणनीति 120, 7, 14 की अवधि के साथ तीन चलती औसत का उपयोग करती है। 120 की अवधि के साथ एक चलती औसत मुख्य वैश्विक प्रवृत्ति को निर्धारित करने के लिए आवश्यक है, अर्थात्, यदि कीमत लाल रेखा से ऊपर है, तो ऊपर की ओर है बाजार में वैश्विक रुझान, और यदि कीमत इसके नीचे है, तो बाजार में वैश्विक रुझान में गिरावट का रुख है।

रणनीति में, कीमत को 120 की अवधि के साथ चलती औसत के सापेक्ष रखना लेनदेन करने के लिए एक दिशानिर्देश है।

7 और 14 की अवधि के साथ चलती औसत, और आप उन्हें स्क्रीन पर पीले और नीले रंग में देख सकते हैं, प्रवेश बिंदु के लिए जिम्मेदार हैं। इसलिए, जब एक तेज़ गति से चलने वाला औसत धीमी गति से चलने वाले औसत को पार करता है, तो हमें अपनी रणनीति के अनुसार एक संकेत प्राप्त होता है।

यह समझना बहुत महत्वपूर्ण है कि संकेतों को केवल 120 की अवधि के साथ चलती औसत के सापेक्ष मूल्य प्लेसमेंट की दिशा में ध्यान में रखा जाएगा।

रणनीति में ओसमा संकेतक एक सरल कार्य करता है - एक प्रवृत्ति फ़िल्टर और गलत को फ़िल्टर करना संकेत. इस प्रकार, आप केवल तभी खरीद सकते हैं जब ओसमा हिस्टोग्राम अपने सिग्नल स्तर से ऊपर है, और यदि हिस्टोग्राम सिग्नल स्तर से नीचे है तो आप बेच सकते हैं।

अंतिम तीसरा फ्रैक्टल संकेतक एक वैकल्पिक उपकरण है और स्टॉप ऑर्डर कहां रखना है यह निर्धारित करने के लिए केवल एक सहायक के रूप में कार्य करता है। वास्तव में, यह समझकर कि कौन सा संकेतक किस कार्य के लिए जिम्मेदार है, आप आसानी से मापदंडों को बदल सकते हैं, छोटी समय सीमा पर व्यापार के लिए रणनीति को अपना सकते हैं।

चलती औसत रणनीति संकेत।

यहां दो प्रकार के सिग्नल हैं, मुख्य मजबूत और अतिरिक्त कमजोर। इन दोनों संकेतों के लिए कुछ शर्तों को पूरा करना आवश्यक है, जिनके बारे में हम नीचे चर्चा करेंगे।

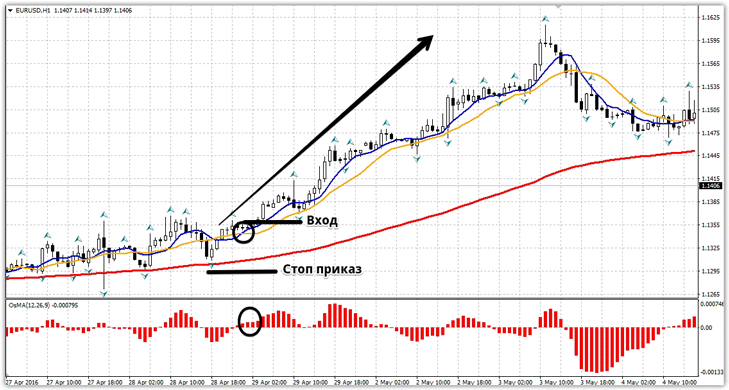

बुनियादी खरीद संकेत:

1) एक चलती औसत के सामने कीमत सख्ती से 120 से ऊपर है।

2) अवधि 7 (नीला) के साथ चलती औसत नीचे से ऊपर की ओर अवधि 14 (पीली) के साथ चलती औसत को पार कर गई।

3) ओसमा हिस्टोग्राम शून्य स्तर से ऊपर।

बंद कैंडल पर सख्ती से प्रवेश करना बहुत महत्वपूर्ण है, क्योंकि कीमत में तेज बदलाव की स्थिति में चलती औसत का प्रतिच्छेदन बदल सकता है। नीचे की ओर इशारा करते हुए फ्रैक्टल तीर के साथ एक स्टॉप ऑर्डर लगाया जाना चाहिए।

अतिरिक्त खरीद संकेत का मूल आधार यह है कि 120 अवधि की चलती औसत समर्थन के रूप में कार्य करती है। तो, खरीदने के लिए एक अतिरिक्त संकेत:

1) कीमत ऊपर से नीचे तक गिरी और 120 की अवधि के साथ चलती औसत को छू गई।

2) हम सिग्नल लाइन के नीचे ओसमा हिस्टोग्राम कॉलम के कम होने की प्रतीक्षा करते हैं।

हम केवल एक बंद कैंडल पर प्रवेश करते हैं, और 120 की अवधि के साथ चलती औसत से 5-10 अंक पीछे स्टॉप ऑर्डर देते हैं। उदाहरण:

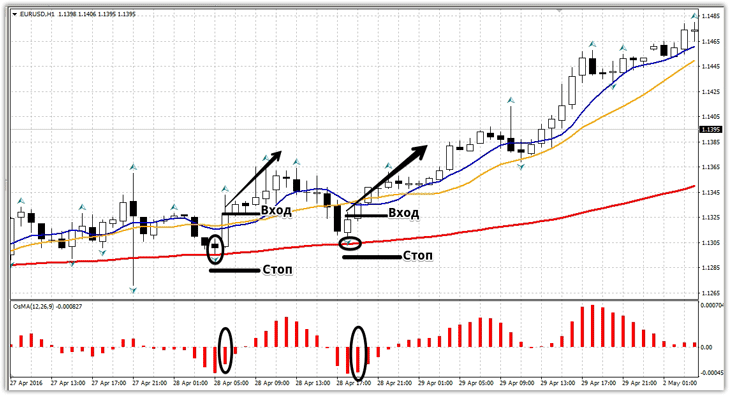

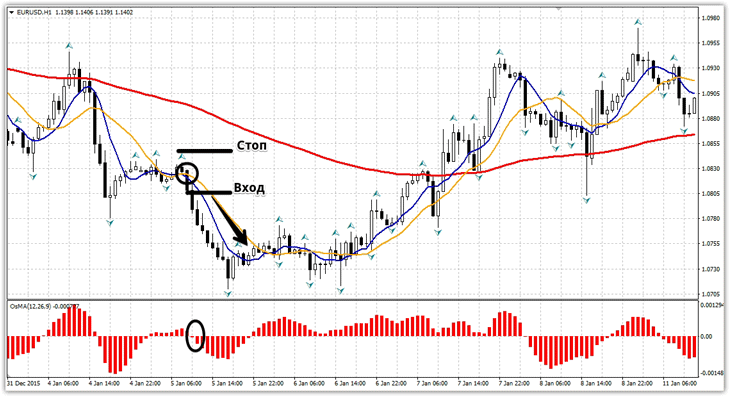

मूल विक्रय संकेत:

1) कीमत 120वीं अवधि से बिल्कुल नीचे है।

2) 7 (नीला) की अवधि के साथ चलती औसत ऊपर से नीचे तक 14 (पीली) की अवधि के साथ चलती औसत को पार कर गई।

3) ओसमा हिस्टोग्राम शून्य स्तर से नीचे।

बंद कैंडल पर सख्ती से प्रवेश करना बहुत महत्वपूर्ण है, क्योंकि कीमत में तेज बदलाव की स्थिति में चलती औसत का प्रतिच्छेदन बदल सकता है। ऊपर की ओर इशारा करते हुए फ्रैक्टल तीर के साथ एक स्टॉप ऑर्डर लगाया जाना चाहिए।

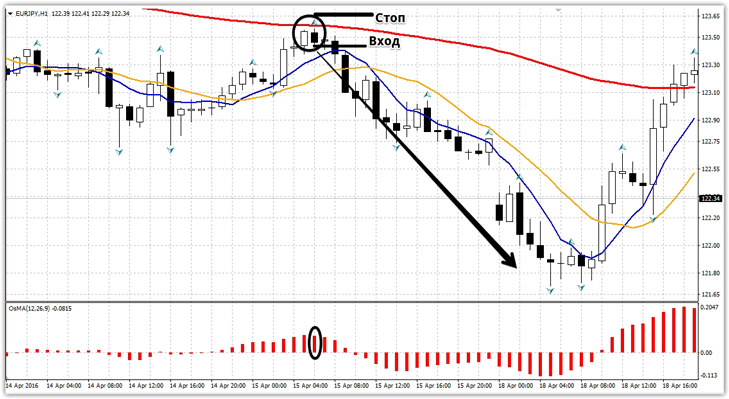

अतिरिक्त विक्रय संकेत का मूल आधार यह है कि 120 अवधि की चलती औसत प्रतिरोध के रूप में कार्य करती है। तो, एक अतिरिक्त विक्रय संकेत:

1) कीमत नीचे से ऊपर बढ़ी और 120 की अवधि के साथ चलती औसत को छू गई।

2) हम सिग्नल लाइन के ऊपर ओसमा हिस्टोग्राम कॉलम के कम होने की प्रतीक्षा करते हैं।

हम केवल एक बंद कैंडल पर प्रवेश करते हैं, और 120 की अवधि के साथ चलती औसत से 5-10 अंक पीछे स्टॉप ऑर्डर देते हैं। उदाहरण:

निष्कर्ष में, यह ध्यान देने योग्य है कि चलती औसत रणनीति वास्तव में ट्रेंडिंग बाजारों में मुनाफा कमाने के लिए एक कार्यशील उपकरण है। रणनीति का नुकसान सिग्नलों का कमजोर अंतराल है, लेकिन यह नुकसान के बजाय सिग्नल संकेतकों की तकनीकी विशेषता से ज्यादा कुछ नहीं है।

मूविंग एवरेज रणनीति टेम्पलेट डाउनलोड करें ।