मार्टिंगेल का उपयोग करके व्यापार करना

व्यवस्थित रूप से व्यापार करने पर व्यापारियों को पैसा खोने का डर और असुविधाजनक तनाव लगातार सताता रहता है। के लिए , लगातार पांच घाटे वाले ट्रेड होना सामान्य मानदंड है, लेकिन नुकसान की ऐसी श्रृंखला व्यापारी पर मजबूत मनोवैज्ञानिक दबाव डालती है।

के लिए , लगातार पांच घाटे वाले ट्रेड होना सामान्य मानदंड है, लेकिन नुकसान की ऐसी श्रृंखला व्यापारी पर मजबूत मनोवैज्ञानिक दबाव डालती है।

इसलिए, व्यापारी हमेशा एक प्रकार की ग्रिल की तलाश में रहते हैं जो लेनदेन की गलत चुनी गई दिशा के बावजूद उन्हें हमेशा इससे दूर रहने की अनुमति दे।

घाटे और मनोवैज्ञानिक तनाव से बचने के लिए, मार्टिंगेल मनी प्रबंधन को जुए से शेयर बाजारों में अपनाया गया।

प्रारंभ में, मार्टिंगेल ट्रेडिंग का उपयोग विशेष रूप से जुए के खेल में किया जाता था, जैसे कि हेड्स या नट्स, रूलेट में ब्लैक/रेड खेलना। धन प्रबंधन का सार यह है कि यदि आप हारने वाला दांव लगाते हैं, तो आप अपना दांव दोगुना कर देते हैं।

उदाहरण के लिए, आपने ब्लैक पर 1 डॉलर का दांव लगाया और उसे खो दिया, फिर मार्टिंगेल का उपयोग करके आप ब्लैक पर 2 डॉलर का दांव लगाते हैं और यदि आप जीतते हैं, तो आप अपनी पिछली हार वापस जीत लेते हैं और साथ ही 1 डॉलर भी कमाते हैं।

संपूर्ण मुद्दा यह है कि आप आशा करते हैं कि, संभाव्यता के सिद्धांत के अनुसार, काला रंग जल्दी या बाद में सामने आएगा, लेकिन साथ ही आप ऐसा होने तक अपना दांव दोगुना कर देते हैं।

नतीजतन, दोहरीकरण की एक श्रृंखला इस तथ्य को जन्म दे सकती है कि आप एक बड़ी राशि का दांव लगाएंगे, लेकिन साथ ही आप केवल $1 ही जीतेंगे।

मार्टिंगेल का उपयोग करके विदेशी मुद्रा व्यापार।

विदेशी मुद्रा बाजार में, मार्टिंगेल ट्रेडिंग का उपयोग लगभग इसी तरह किया जाता है, हालांकि, इस रणनीति और बारीकियों के अनुप्रयोग में कुछ भिन्नताएं हैं, जिन पर इस लेख में चर्चा की जाएगी। इसलिए, मार्टिंगेल ट्रेडिंग की पहली विधि को अक्सर फिक्स्ड कहा जाता है।

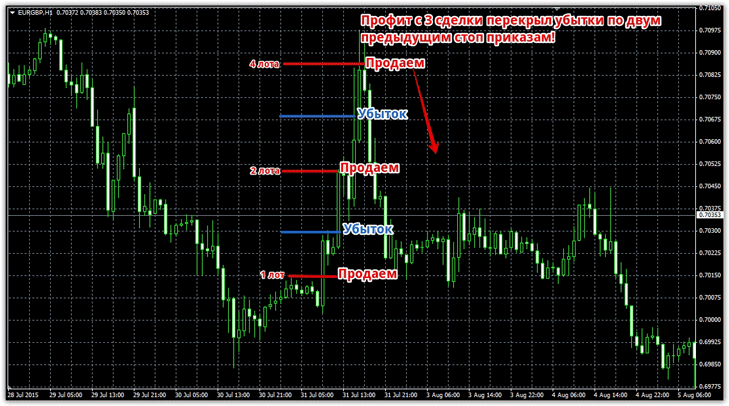

उदाहरण के लिए, एक संकेतक रणनीति का उपयोग करके, आप एक सिग्नल प्राप्त करते हैं और 15 अंक और समान प्रो की मात्रा में स्टॉप ऑर्डर सेट करते हैं। यदि आपके व्यापार में हानि होती है, तो आप अगले सिग्नल की प्रतीक्षा करते हैं, लेकिन साथ ही दोहरे लॉट के साथ प्रवेश करते हैं। यह दोगुना तब तक होता है जब तक कि व्यापार लाभ में बंद नहीं हो जाता है, और कुल लाभ में लाभहीन आदेशों की एक श्रृंखला शामिल होती है।

उदाहरण के लिए, नीचे दी गई तस्वीर देखें:

इस दृष्टिकोण का एक फायदा यह है कि आपको अपने खाते में कोई बड़ी गिरावट नहीं दिखेगी, जो आपकी जमा राशि को तुरंत नष्ट कर सकती है। हालाँकि, प्रत्येक बढ़े हुए लॉट , नुकसान का आकार बहुत बढ़ जाएगा और इसके साथ ही मनोवैज्ञानिक भार भी बढ़ जाएगा, जो अक्सर इस उम्मीद में वॉल्यूम में कई गुना वृद्धि के रूप में जल्दबाज़ी की कार्रवाई की ओर ले जाता है कि इस बार लेनदेन होगा लाभदायक.

इस दृष्टिकोण का एक फायदा यह है कि आपको अपने खाते में कोई बड़ी गिरावट नहीं दिखेगी, जो आपकी जमा राशि को तुरंत नष्ट कर सकती है। हालाँकि, प्रत्येक बढ़े हुए लॉट , नुकसान का आकार बहुत बढ़ जाएगा और इसके साथ ही मनोवैज्ञानिक भार भी बढ़ जाएगा, जो अक्सर इस उम्मीद में वॉल्यूम में कई गुना वृद्धि के रूप में जल्दबाज़ी की कार्रवाई की ओर ले जाता है कि इस बार लेनदेन होगा लाभदायक.

इस पद्धति को लागू करने के लिए, आपको लॉट विकास योजना के कड़ाई से पालन के साथ मजबूत अनुशासन की आवश्यकता है।

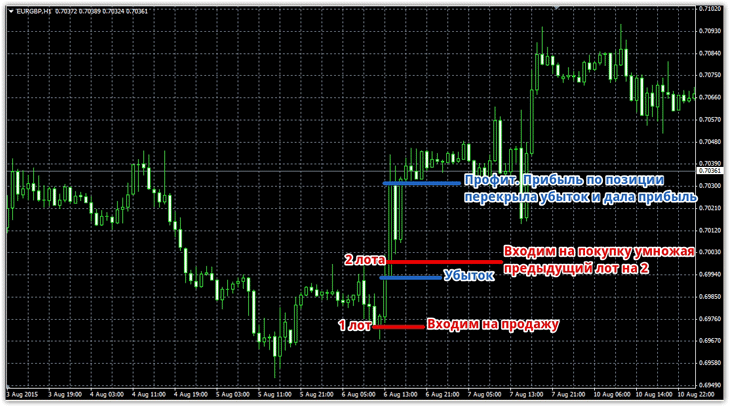

दूसरी मार्टिंगेल ट्रेडिंग पद्धति को "रिवर्सल" कहा जाता है। रणनीतियाँ बहुत सरल और सीधी हैं। मान लीजिए कि आप एक लॉट के साथ विक्रय स्थिति में प्रवेश करते हैं और 30 अंक का स्टॉप ऑर्डर सेट करते हैं, लेकिन कीमत आपके विरुद्ध जाती है।

जब स्टॉप ट्रिगर होता है, तो आप तुरंत खरीदने के लिए डबल लॉट के साथ एक पोजीशन खोलते हैं, और यदि लाभ ट्रिगर होता है, तो आप मूल लॉट के साथ काम करना शुरू करते हैं। अनिवार्य रूप से, आप इस बात से सहमत हैं कि आपने प्रवृत्ति की दिशा में गलती की है और व्यापार की दिशा को उलट दें और ऐसा तब तक करें जब तक कि लाभ न हो जाए और कुछ नुकसान की भरपाई न हो जाए।

पिछले विकल्प के विपरीत, प्रवृत्ति क्षेत्रों में लाभदायक स्थिति परिमाण के एक क्रम से पहले दिखाई देती है, और लाभहीन आदेशों की श्रृंखला छोटी होती है। लेकिन, विधि के स्पष्ट लाभ के बावजूद, इसमें एक बड़ी खामी है। यदि बाजार एक संकीर्ण दायरे में बग़ल में चलता है तो यह धन प्रबंधन मॉडल घाटे की एक बहुत बड़ी श्रृंखला पैदा करता है।

पिछले विकल्प के विपरीत, प्रवृत्ति क्षेत्रों में लाभदायक स्थिति परिमाण के एक क्रम से पहले दिखाई देती है, और लाभहीन आदेशों की श्रृंखला छोटी होती है। लेकिन, विधि के स्पष्ट लाभ के बावजूद, इसमें एक बड़ी खामी है। यदि बाजार एक संकीर्ण दायरे में बग़ल में चलता है तो यह धन प्रबंधन मॉडल घाटे की एक बहुत बड़ी श्रृंखला पैदा करता है।

यह उस बिंदु पर पहुंच जाता है जहां आपको बहुत बड़ी संख्या में रिवर्स करना पड़ता है, और यदि फ्लैट कुछ दिनों तक चलता है, तो आपके पास स्थिति खोलने के लिए पर्याप्त धन नहीं हो सकता है

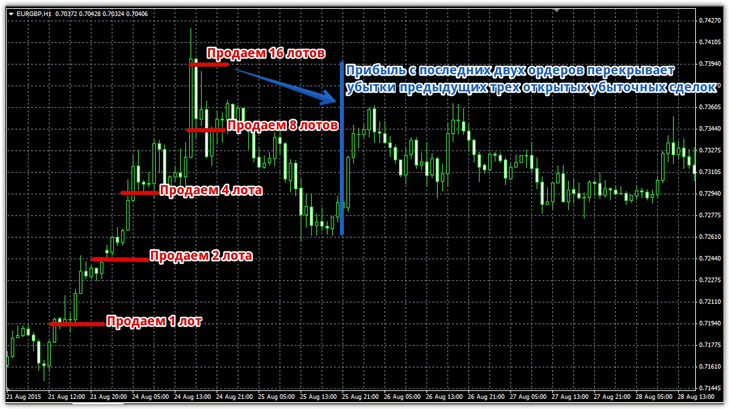

तीसरी विधि मार्टिंगेल प्रणाली में सुधार है और इसमें स्थिति का औसत निकालना शामिल है। लब्बोलुआब यह है कि यदि आपने दिशा का अनुमान नहीं लगाया है, तो आप ऑर्डर को बंद नहीं करते हैं, लेकिन पिछले एक से एक निश्चित दूरी पर, उसी दिशा में एक नया ऑर्डर खोलें, लेकिन दोहरे लॉट के साथ।

अनिवार्य रूप से, आप इस उम्मीद में एक निश्चित दूरी पर खुले ऑर्डर का एक नेटवर्क बना रहे हैं कि कीमत जल्द ही या बाद में वापस आ जाएगी और, पिछले कुछ लाभदायक पदों के योग के आधार पर, आप अपने घाटे को पूरी तरह से कवर कर लेंगे और बाहर आ जाएंगे। लाभ।

इस पद्धति का उपयोग करने का एक फायदा यह है कि आपको वास्तव में कभी भी स्टॉप ऑर्डर नहीं दिखेगा, क्योंकि इसका उपयोग कभी नहीं किया जाता है, और सभी नुकसान औसत होते हैं। हालाँकि, खुले ऑर्डर पर ड्रॉडाउन का आकार, एक नियम के रूप में, बहुत बड़ा है, और यदि आप कोई धन प्रबंधन नियम , तो आप एक छोटे से लाभ के लिए अपनी पूरी जमा राशि खोने का जोखिम उठाते हैं। यह वह मॉडल है जिसका उपयोग अक्सर विभिन्न सलाहकारों में किया जाता है, हालांकि, ड्रॉडाउन के कारण, जमा की हानि बस तात्कालिक हो जाती है।

इस पद्धति का उपयोग करने का एक फायदा यह है कि आपको वास्तव में कभी भी स्टॉप ऑर्डर नहीं दिखेगा, क्योंकि इसका उपयोग कभी नहीं किया जाता है, और सभी नुकसान औसत होते हैं। हालाँकि, खुले ऑर्डर पर ड्रॉडाउन का आकार, एक नियम के रूप में, बहुत बड़ा है, और यदि आप कोई धन प्रबंधन नियम , तो आप एक छोटे से लाभ के लिए अपनी पूरी जमा राशि खोने का जोखिम उठाते हैं। यह वह मॉडल है जिसका उपयोग अक्सर विभिन्न सलाहकारों में किया जाता है, हालांकि, ड्रॉडाउन के कारण, जमा की हानि बस तात्कालिक हो जाती है।

गिरावट को कम करने के लिए, कुछ व्यापारी स्थिति का औसत दोगुना करके नहीं, बल्कि एक निश्चित गुणांक से गुणा करके करते हैं जो आकार में छोटा होता है। लेकिन जैसे-जैसे अनुपात घटता है, घाटे को कवर करने के लिए रोलबैक का आकार परिमाण का एक क्रम बड़ा होना चाहिए।

सामान्य तौर पर, मार्टिंगेल ट्रेडिंग एक बहुत ही सामान्य ट्रेडिंग पद्धति है, और इसका अभ्यास मुख्य रूप से शुरुआती लोगों द्वारा किया जाता है। आपको स्वयं यह समझने की आवश्यकता है कि लाभहीन ट्रेडों से भागने का कोई मतलब नहीं है, क्योंकि घाटे को ठीक करना कार्य प्रक्रिया का हिस्सा है।

मार्टिंगेल का उपयोग करके , आप उन मुनाफे के लिए सब कुछ खोने का जोखिम उठाते हैं जो आपकी उम्मीदों पर खरे नहीं उतरते। भविष्य में, मार्टिंगेल का उपयोग करने वाला एक व्यापारी देर-सबेर अपना खाता खो देगा, खासकर जब व्यापक रुझान में उतार-चढ़ाव होता है।