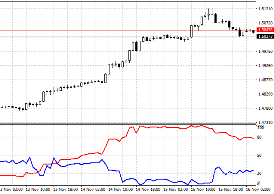

मूल्य चैनल थरथरानवाला। जोड़ी व्यापार को आसान बनाने के लिए एक उपकरण

किसी भी व्यापारी और निवेशक का कार्य जोखिम को यथासंभव कम करना है, लेकिन साथ ही स्वीकार्य लाभप्रदता प्राप्त करना है।

बड़े हेज फंड स्मार्ट तरीके से इस लक्ष्य को हासिल करते हैं जोखिम बचाव, शेयरों और अन्य परिसंपत्तियों के पोर्टफोलियो को संकलित करना जो यथासंभव बाजार-तटस्थ हों, साथ ही परिसंपत्तियों, उनके सहसंबंध और, सबसे महत्वपूर्ण, प्रसार या स्वैप के बीच सीधे संबंध की खोज करना।

हालाँकि, जोड़ी व्यापार में, सब कुछ उतना सरल नहीं है जितना पहली नज़र में लगता है, क्योंकि परिसंपत्तियों के बीच सीधा संबंध जानने के लिए, उस समय होने वाले प्रसार के कारण लाभ कमाने के क्षण को पकड़ना आवश्यक है। चार्ट का एक मजबूत विचलन.

जोड़ी व्यापार को सरल बनाने के लिए, साथ ही विभिन्न परिसंपत्तियों के लिए विस्तार क्षेत्रों की खोज करने के लिए, अधिकांश मामलों में व्यापारी विशेष सहायकों का उपयोग करते हैं, हम इस लेख में इन सहायकों में से एक से परिचित होंगे;

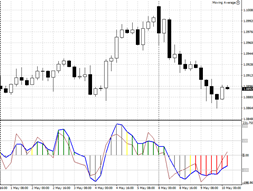

प्राइस चैनल ऑसिलेटर इंडिकेटर एक सहायक तकनीकी विश्लेषण उपकरण है, जिसका मुख्य कार्य दो मुद्रा जोड़े के आधार पर मूल्य ऑसिलेटर बनाना है।

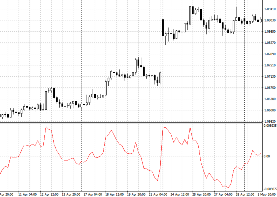

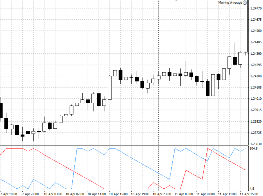

सप्ताह के दिन सूचक

वित्तीय बाज़ारों और विशेष रूप से विदेशी मुद्रा बाज़ार में व्यापार किसी न किसी रूप में खोज पर आधारित होता है पैटर्न.

एक मोमबत्ती की अजीब उपस्थिति, संकेतक रेखाओं का प्रतिच्छेदन, एक स्तर का ब्रेकआउट, दिन के एक निश्चित समय पर एक स्थिति खोलना, और इसी तरह - यह सब पाए गए पैटर्न का विकास है।

सबसे स्पष्ट पैटर्न में से एक दिन, दिनों और यहां तक कि महीनों के निश्चित समय पर किसी परिसंपत्ति की कीमत में उतार-चढ़ाव है।

व्यापारियों ने कुछ परिसंपत्तियों में मौसमी की अवधारणा को जोड़ा है, क्योंकि वर्ष के कुछ महीनों के दौरान कीमत में असामान्य रूप से वृद्धि होती है।

हालाँकि, ऐसे पैटर्न की खोज करने में बहुत मेहनत लगती है, इसलिए व्यापारी सहायक संकेतकों का सहारा लेते हैं जो चार्ट पर निशान बनाते हैं।

लेमन विविधता. बाज़ार संकेतों का स्रोत

कोई भी ट्रेडिंग रणनीति इसके सबसे महत्वपूर्ण तत्व - सिग्नल इंडिकेटर के बिना नहीं चल सकती।

इस भूमिका के लिए, एक नियम के रूप में, सभी प्रकार के ऑसिलेटर या उन पर आधारित कस्टम टूल का उपयोग किया जाता है।

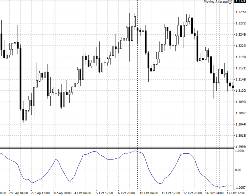

लेमैन वेरिएशन इंडिकेटर एक तकनीकी विश्लेषण उपकरण है जो ऑसिलेटर संकेतकों की श्रेणी से संबंधित है।

यह ध्यान देने योग्य है कि लेमन वेरिएशन संकेतक एक अद्वितीय विकास है, क्योंकि इसके निर्माण की प्रक्रिया में लेखक ने मानक उपकरणों का उपयोग नहीं किया, बल्कि अपने विचार को खरोंच से लागू किया।

ऑसिलेटर समूह से संबंधित सभी संकेतकों की तरह, लेमैन वेरिएशन का उपयोग सभी समय-सीमाओं पर सुरक्षित रूप से किया जा सकता है, और यह छोटे समय-सीमाओं पर विशेष रूप से उच्च दक्षता प्रदर्शित करता है, जिसका उपयोग अक्सर किया जाता है कालाबाज़ारी.

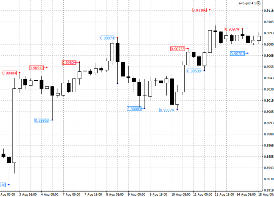

फ़्रैक्टप्राइस सूचक

कई व्यापारियों और विश्लेषकों के शोध के आधार पर, कीमत लगभग 70 प्रतिशत समय तथाकथित बग़ल में या चौड़े फ्लैट में होती है।

बाज़ार सक्रियण, एक नियम के रूप में, अगले चरम या समर्थन और प्रतिरोध स्तरों के टूटने के बाद होता है।

पहले व्यापारियों में से एक, जिन्होंने चरम बिंदुओं की पहचान करने के महत्व पर ध्यान दिया और अपना स्वयं का संकेतक बनाकर निर्धारण प्रक्रिया को निर्दिष्ट करने में सक्षम थे, बिल विलियम्स थे।

यह वह था जिसने स्टॉक और विदेशी मुद्रा बाजारों में फ्रैक्टल्स की अवधारणा पेश की, जिसमें आधार के रूप में पांच मोमबत्तियाँ और उच्चतम बिंदु लेने की अवधारणा का प्रस्ताव दिया गया, जो, एक नियम के रूप में, मोमबत्ती संयोजन के बीच में है।

इस तथ्य के लिए धन्यवाद कि बिल ने अपनी पुस्तक प्रकाशित की, जिसमें उन्होंने अपनी ट्रेडिंग रणनीति के रहस्यों का खुलासा किया।

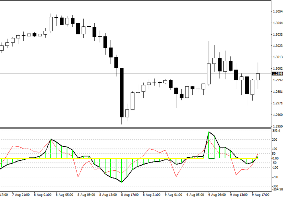

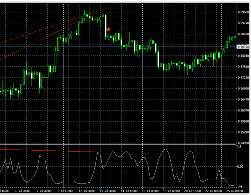

GentorCCI संकेतक। मल्टी-टास्किंग फॉरेक्स संकेतक

मानक संकेतक कई व्यापारियों और प्रोग्रामर के लिए विचारों का एक उत्कृष्ट स्रोत हैं जो बनाने की कोशिश कर रहे हैं तकनीकी विश्लेषण कुछ नया, अनोखा और अद्वितीय।

हालाँकि, अपना खुद का कुछ पाने के लिए मानक संकेतकों को मान्यता से परे बदलना हमेशा आवश्यक नहीं होता है, और कभी-कभी उनके उपयोग के लिए एक अपरंपरागत दृष्टिकोण अपनाने के लिए पर्याप्त होता है, और सबसे महत्वपूर्ण बात, उनका संयोजन।

गैर-मानक संकेतक बनाते समय इन अत्यंत सामान्य दृष्टिकोणों में से एक एक विंडो में विभिन्न अवधियों के ऑसिलेटर का संयोजन है, जो उनके पार होने पर एक पूरी तरह से नए प्रकार का संकेत देता है।

दरअसल, इस लेख में आप इन संकेतकों में से एक से परिचित होंगे, इसके निर्माण का आधार, जो एक मानक संकेतक का उपयोग करने के लिए एक गैर-मानक दृष्टिकोण था।

वुल्फवेव्सफाइंड संकेतक

यह कोई रहस्य नहीं है कि बाजार में एक लहर संरचना है। बीस साल से भी पहले इस बारे में बात करने वाले पहले व्यापारियों में से एक चार्ल्स डॉव थे।

अब, जब मैन्युअल रूप से ग्राफ़ खींचने की आवश्यकता नहीं है, जैसा कि पहले होता था, हर कोई इस बात से आश्वस्त हो सकता है।

कोई भी वृद्धि देर-सबेर गिरावट के साथ होती है, और यदि तरंगों का आकार मोमबत्तियों की संख्या और घटना की गतिशीलता दोनों में भिन्न हो सकता है, तो सभी बाजारों में प्रवृत्ति की सामान्य संरचना लगभग समान है।

यह वह पैटर्न था जिसे राल्फ इलियट ने पहली बार नोट किया था जब उन्होंने पांच प्रवृत्ति तरंगों और तीन सुधार तरंगों का अपना तरंग सिद्धांत बनाया था।

इस सिद्धांत को दुनिया भर में लाखों प्रशंसक मिले हैं, लेकिन जैसा कि अभ्यास से पता चला है, सब कुछ किताबों में वर्णित आदर्श से बहुत दूर है।

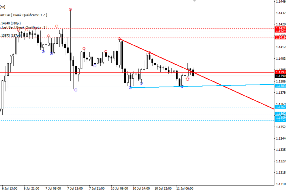

4PMA सूचक. स्वचालित चैनल निर्माण

चैनल रणनीतियों को सबसे प्रभावी तकनीकी विश्लेषण उपकरणों में से एक माना जाता है।

तथ्य यह है कि कीमत लगभग हमेशा एक निश्चित सीमा में कारोबार करती है, कभी-कभी अदृश्य सीमाओं में से एक की ओर भटकती है, कभी-कभी इससे दूर छलांग लगाती है और नए चरम पर विजय प्राप्त करती है।

इस प्रकार, एक चैनल में ट्रेडिंग रणनीति का उद्भव जो समर्थन और प्रतिरोध के दो मजबूत स्तरों का प्रतिनिधित्व करता है, मूल्य व्यवहार को देखने में

पैटर्न हालाँकि, बाज़ार संकेतों की खोज के लिए चैनलों का उपयोग करने की प्रभावशीलता के बारे में कोई संदेह नहीं है, कई लोगों को स्वतंत्र चार्टिंग में कठिनाई होती है, विशेष रूप से चरम बिंदुओं को चुनने में, साथ ही उन कीमतों पर जिन पर ये रेखाएँ खींची जाती हैं।

मौतेकी सूचक. थॉमस डेमार्क के प्रसिद्ध ट्रेंड लाइन निर्माण का कार्यान्वयन

थॉमस डेमार्क न केवल अपनी अभूतपूर्व लाभप्रदता और सफल ट्रेडिंग के लिए दुनिया भर में प्रसिद्ध हुए,

सबसे दिलचस्प बात यह है कि डेमार्क ने स्वयं अपने व्यापार में कभी भी जटिल तकनीकी विश्लेषण तकनीकों का सहारा नहीं लिया, इसके अलावा, उन्होंने सबसे आम प्रवृत्ति रेखाओं के प्रति एक बड़ा पूर्वाग्रह बनाया;

हालाँकि, यदि व्यापारी अभी भी इस बात पर विचार कर रहे हैं कि किन दो चरम सीमाओं पर एक रेखा बनाई जाए, तो थॉमस डेमार्क ने निर्माण के नियमों को निर्दिष्ट किया है, एक संदर्भ बिंदु की अवधारणा और उन्हें खोजने के लिए एक स्पष्ट एल्गोरिदम तैयार किया है।

यह डेमार्क के निर्माण नियमों का विनिर्देश था जिसने प्रोग्रामर को उसके तरीकों का उपयोग करके कई संकेतकों को फिर से बनाने की अनुमति दी, और मौतेकी संकेतक उनमें से एक है।

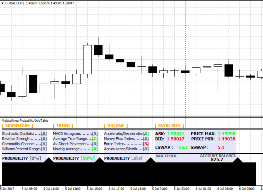

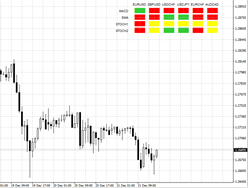

मल्टी इन्फो टेबल. एक विंडो में 12 ट्रेडिंग संकेतकों के सिग्नल

MT4 ट्रेडिंग टर्मिनल में डिफ़ॉल्ट रूप से मौजूद संकेतक ध्यान देने योग्य हैं, हालाँकि, इतने सारे टूल का एक साथ उपयोग नहीं किया जा सकता है।

यदि आप चार्ट पर बड़ी संख्या में संकेतक लागू करते हैं, तो आप मूल्य आंदोलनों की पूरी तरह से निगरानी करने और ग्राफिकल तत्वों को प्लॉट करने की क्षमता खो देंगे।

चार्ट के कार्य क्षेत्र को अव्यवस्थित न करने के लिए, विशेष सूचना संकेतकों का आविष्कार किया गया था, वे एक तालिका या पैनल के रूप में एक साथ कई संकेतकों से डेटा प्रदान करते हैं और चार्ट पर अधिक जगह नहीं लेते हैं।

मल्टी इन्फो टेबल संकेतक एक विशेष सूचना संकेतक है, जो रडार की तरह, एक साथ 12 से अधिक मानक संकेतकों में परिवर्तन को ट्रैक करता है और व्यापारी को दिखाई देने वाले संकेतों पर जानकारी प्रदर्शित करता है।

इसके अलावा, एक ही समय में कई संकेतकों को ट्रैक करने के अलावा, मल्टी इन्फो टेबल उनके डेटा को सारांशित करता है और एक दिशा या किसी अन्य में प्रतिशत के रूप में मूल्य आंदोलन की संभावना प्रदर्शित करता है।

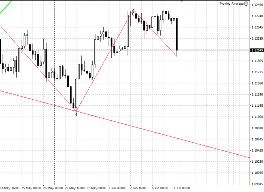

वोल्फनेन सूचक. वुल्फ तरंगों का स्वचालित निर्माण

वेव सिद्धांत, बाजार विश्लेषण के अन्य तरीकों के विपरीत, आपको आगे के मूल्य आंदोलनों की स्पष्ट रूप से भविष्यवाणी करने और दीर्घकालिक पूर्वानुमान बनाने की अनुमति देता है।

प्रेरित व्यापारियों और तरंग सिद्धांत के अनुयायियों ने अपने स्वयं के दृष्टिकोण बनाए, और सबसे लोकप्रिय तरंग शाखाओं में से एक प्रसिद्ध "वोल्फ वेव्स" बन गई।

वुल्फेन संकेतक एक तकनीकी विश्लेषण उपकरण है जो आपको वुल्फ तरंगों को पूरी तरह से स्वचालित रूप से बनाने की अनुमति देता है।

यह ध्यान देने योग्य है कि वोल्फ तरंगें आपके द्वारा उपयोग की जाने वाली किसी भी समय सीमा पर समान रूप से प्रभावी होती हैं।

चूँकि तरंग जैसी संरचना किसी भी समय अंतराल पर मौजूद रहती है। यह भी उल्लेख किया जाना चाहिए कि उपकरण बहु-मुद्रा है और न केवल मुद्रा जोड़े पर, बल्कि सीएफडी पर भी स्वचालित अंकन की अनुमति देता है।

कागी चार्ट संकेतक

कई व्यापारी प्रतिदिन सहायक उपकरणों की तलाश में रहते हैं जो उन्हें विदेशी मुद्रा बाजार में तथाकथित बाजार के शोर को दूर करने की अनुमति देंगे।

दरअसल, बाजार के शोर और लगातार बग़ल में होने वाली गतिविधियों की मौजूदगी अनुभवी पेशेवरों को भी भ्रमित कर देती है।

इस तरह के शोर से छुटकारा पाने का एकमात्र निश्चित तरीका एक समय अवधि से मूल्य आंदोलन को अलग करना है, और तय की गई दूरी के आधार पर निर्माण करना है, न कि समय सीमा के आधार पर।

कागी चार्ट संकेतक एक तकनीकी विश्लेषण उपकरण है जो आपको एक समय अवधि से मूल्य आंदोलन को खोलने और पारित मूल्य सीमाओं के आधार पर प्रसिद्ध कागी चार्ट बनाने की अनुमति देता है।

यह ध्यान देने योग्य है कि कागी संकेतक अपना निर्माण सीधे मूल्य चार्ट पर और उसके नीचे एक अलग लाइन के रूप में करता है।

वुडीज़ सीसीआई संकेतक

मानक संकेतक सबसे लोकप्रिय उपकरण हैं तकनीकी विश्लेषण विदेशी मुद्रा बाज़ार में।

हालाँकि, जैसे-जैसे वे अनुभव और ज्ञान प्राप्त करते हैं, देर-सबेर प्रत्येक अधिक अनुभवी व्यापारी को उनकी सूचना सामग्री और प्रभावशीलता पर संदेह होने लगता है।

यह केवल इस तथ्य के कारण होता है कि प्रत्येक व्यापारी बाज़ार के बारे में अपना दृष्टिकोण, अपने विचार और विकास विकसित करता है।

मानक संकेतक उन व्यापारियों के विचार को दर्शाते हैं जिन्होंने ये उपकरण बनाए हैं।

व्यापारी की सूचना सामग्री और आत्म-प्राप्ति की कमी इस तथ्य की ओर ले जाती है कि पहले से ही लोकप्रिय मानक संकेतक लगातार सुधार, परिष्कृत और मान्यता से परे संशोधित होते हैं।

अरुण सूचक.

कीमतों में उतार-चढ़ाव बाजार में व्यापारियों की दो श्रेणियों के कार्यों के कारण ही होता है, जो आपूर्ति और मांग का निर्माण करते हैं।

खरीदार सक्रिय रूप से खरीद लेनदेन खोलते हैं, जिससे मांग और विक्रेता की जगह बनती है वारंट बिक्री के लिए, विदेशी मुद्रा बाजार में मुद्रा की आपूर्ति बढ़ाना।

यह बाजार में एक श्रेणी या किसी अन्य की प्रबलता है जो मुख्य प्रवृत्ति बनाती है जिस दिशा में लेनदेन खोलने की प्रथा है।

इसीलिए बाजार विश्लेषण की प्रक्रिया में प्रमुख भीड़ का निर्धारण करना बहुत महत्वपूर्ण है, और विक्रेताओं और खरीदारों की श्रेणी पर एक साथ और अलग-अलग विचार करना बहुत महत्वपूर्ण है।

इसे केवल दो तरीकों से प्राप्त किया जा सकता है, अर्थात् मार्केट टेप की गहराई को पढ़कर, जो विदेशी मुद्रा बाजार में असंभव है, या तकनीकी संकेतकों का उपयोग करके।

अरुण एक ऐसा संकेतक है जो बाजार में खरीदारों और विक्रेताओं दोनों को ट्रैक करता है।

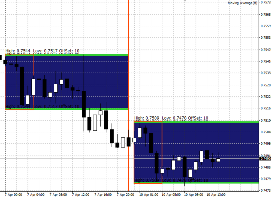

ब्रेकआउट पैंका सूचक. हम सुबह फ्लैट व्यापार करते हैं

किसी भी मुद्रा जोड़ी की गतिविधि का अपना समय क्षेत्र होता है। यह व्यापार की सामान्य उपस्थिति के कारण होता है विदेशी मुद्रा सत्र, जो इस तथ्य के कारण उत्पन्न हुआ कि विभिन्न देशों के व्यापारी दिन के बिल्कुल अलग-अलग समय पर व्यापार करते हैं।

इस सुविधा की बदौलत बाजार में कुछ खास पैटर्न उभरकर सामने आते हैं। उदाहरण के लिए, एशियाई ट्रेडिंग सत्र के दौरान बाजार हमेशा बहुत ही संकीर्ण ट्रेडिंग रेंज में होता है, जो आमतौर पर रात में और सुबह जल्दी होता है।

यह इस तथ्य के कारण है कि यूरोपीय और अमेरिकी दिन के इस समय बस सो रहे हैं, जबकि पूर्वी देश अपनी नीलामी आयोजित कर रहे हैं।

एशियाई व्यापार सत्र की बनाई गई सीमा कई व्यापारियों के लिए एक प्रकार का संदर्भ बिंदु है, और सीमा सीमाओं में से एक का टूटना एक संकेतक है जो दर्शाता है कि बाजार पूरे दिन किस दिशा में आगे बढ़ेगा।

ब्रेकआउट पैंका इंडिकेटर एक तकनीकी विश्लेषण उपकरण है जिसका मुख्य कार्य व्यापारी के लिए सुबह की सीमा को स्पष्ट रूप से रेखांकित करना है। समतलएक।

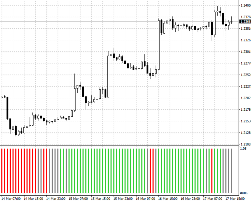

बीबी ट्रेंड फ़्लैट। सेकंड में फ्लैट का पता लगाना

वित्तीय परिसंपत्तियों के व्यापार में हमेशा एक निश्चित प्रवृत्ति की दिशा में स्थिति बनाना शामिल होता है।

हालांकि, बाजार इतना सीधा नहीं है क्योंकि हम इसे पसंद करेंगे, लेकिन यह आंदोलनों, संचय और विदेशी मुद्रा के लिए सोए -फ्लेट ।

अधिकांश ट्रेंड रणनीतियों के लिए फ्लेट की स्थिति नुकसान के लिए तुलनीय है, क्योंकि कीमत व्यापारी के सुरक्षात्मक आदेश को कई बार डुबो सकती है, और लगभग उसी बिंदु से बाजार में बार -बार प्रवेश द्वार व्यापारी को लगातार अपने संकेतों की समीक्षा करता है।

एक बार फ्लैम्प आरा में, रणनीति बड़ी संख्या में झूठे संकेत दे सकती है, और सबसे अच्छे मामले में, स्थिति बस एक परिवर्तनशील लाभ के साथ जगह में घूमेगी, एक नकारात्मक स्वैप जमा करेगी।

ऐसी स्थिति में नहीं आने के लिए, फ्लैट को सही ढंग से निर्धारित करना आवश्यक है, और इसमें एक विशेष बीबी ट्रेंड फ्लैट संकेतक हमारी मदद करेगा।

इंस्टाफॉरेक्स से संकेतकों का संग्रह

तकनीकी विश्लेषण विभिन्न विदेशी मुद्रा संकेतकों के उपयोग के बिना इसकी कल्पना करना बहुत मुश्किल है, क्योंकि अन्यथा, किसी भी तकनीकी विशेषताओं को मापने के बिना, मूल्य विश्लेषण का अस्तित्व ही नहीं होता।

स्वाभाविक रूप से, प्रभावी व्यापार के लिए, एक व्यापारी को तकनीकी संकेतकों को एक-दूसरे के साथ सक्षम रूप से संयोजित करने की आवश्यकता होती है, क्योंकि उनमें से प्रत्येक में ताकत और कमजोरियां दोनों होती हैं, जो उन्हें एक-दूसरे की कमियों की भरपाई करने की अनुमति देती है।

आज, इंटरनेट पर आप हजारों अलग-अलग अनाथ संकेतक पा सकते हैं, जिनके उपयोग के लिए कोई व्यावहारिक निर्देश नहीं हैं, उस आधार का विवरण तो छोड़ ही दें जिस पर उपकरण बनाया गया था।

इस तरह की अराजकता और उपकरणों की प्रचुरता इस तथ्य की ओर ले जाती है कि एक अनुभवी बाजार भागीदार भी किसी ऐसी चीज पर अपनी रणनीति बनाना शुरू कर देता है जो स्पष्ट नहीं है, जो स्वाभाविक रूप से विनाशकारी परिणाम और जमा राशि की हानि की ओर ले जाती है।

अराजकता उलट सूचक

बाजार में बेहद अप्रत्याशित व्यवहार है, और मूल्य परिवर्तन किसी प्रवृत्ति के प्रसिद्ध चरण की तुलना में अराजकता की अधिक याद दिलाते हैं या समतल.

दुर्भाग्य से, या शायद सौभाग्य से, यह इसकी अप्रत्याशितता और अराजक गतिविधि है जो दुनिया भर के लाखों व्यापारियों को पैसा बनाने की अनुमति देती है।

जरा कल्पना करें कि यदि बाजार में एक निश्चित प्रवृत्ति की प्रवृत्ति के साथ अराजक मूल्य आंदोलन नहीं होता, बल्कि एक स्पष्ट दिशात्मक प्रवृत्ति होती जिसे हर कोई निर्धारित कर सकता है।

इस मामले में, कोई भी पैसा कमाने में सक्षम नहीं होगा, क्योंकि वित्तीय बाजारों में वे केवल तभी पैसा कमाते हैं जब बाकी सभी लोग हार जाते हैं।

सूचक - तीन स्क्रीन

प्रसिद्ध रणनीति "एल्डर्स थ्री स्क्रीन्स" की उपस्थिति ने तकनीकी विश्लेषण के क्षेत्र में एक तरह की क्रांति ला दी।

यदि पहले के व्यापारी कभी-कभार ही देख पाते थे कि उच्च समय सीमा पर क्या हो रहा है, तो रणनीति में निर्धारित सिद्धांतों के लिए धन्यवाद, प्रवृत्ति के खिलाफ खोले गए संकेतों की संख्या में काफी कमी आई है।

दरअसल, रणनीति का मूल सिद्धांत उच्च समय सीमा पर रुझान और दिशा को मापना था, और निचले स्तर से संकेतों के आधार पर और हमेशा उच्च समय सीमा की दिशा में सीधे बाजार में प्रवेश करना था।

स्पीयरमैनरैंककोर संकेतक

आज, बाजार विश्लेषण के दर्जनों अलग-अलग दृष्टिकोण और उन पर आधारित हजारों संकेतक हैं।

हालाँकि, लगभग सभी तकनीकी संकेतकों में एक चीज समान है - आंकड़ों की ओर रुझान।

किसी भी तरह, किसी भी सिग्नल टूल का उपयोग करते समय, हम आशा करते हैं कि चार्ट पर पहले हुई स्थिति फिर से दोहराई जाएगी।

इसके बावजूद, गणितीय और सांख्यिकीय दृष्टिकोण व्यापारियों की अस्वस्थ आलोचना के प्रति संवेदनशील हैं।

साथ ही, ग्राफिकल विश्लेषण पर लगभग कोई भी विवाद नहीं करता (http://time-forex.com/tehanaliz/graf-analiz).

SpearmanRankCorr संकेतक एक तकनीकी विश्लेषण उपकरण है जो जटिल गणितीय गणनाओं पर आधारित है। स्पीयरमैनरैंककोर संकेतक के निर्माण का आधार स्पीयरमैन रैंक सहसंबंध गुणांक था, जो एक चिकने ऑसिलेटर के रूप में सन्निहित था।

स्पीयरमैन सूचक

व्यापारी जो अक्सर तकनीकी संकेतकों की आलोचना करते हैं और उनका उपयोग करने से इनकार करते हैं, यह इंगित करते हुए कि वे एक प्रभावी एल्गोरिदम पर आधारित नहीं हैं।

आलोचक भी तकनीकी विश्लेषण तर्क है कि संकेतक अपनी गणना में ऐतिहासिक कीमत का उपयोग करते हैं, इसलिए संकेत हमेशा विलंबित रहेंगे।

विदेशी मुद्रा व्यापार के विकास ने हजारों हास्यास्पद उपकरणों के निर्माण को जन्म दिया है जो रंगीन दिखते हैं और उनका कोई व्यावहारिक उपयोग नहीं है, लेकिन सभी संकेतक उतने दंतहीन नहीं हैं जितना आलोचक उन्हें बताते हैं।

उदाहरण के लिए, स्पीयरमैन संकेतक में एक जटिल गणितीय सूत्र होता है जिसे रैंक सहसंबंध की खोज के लिए डिज़ाइन किया गया है।

पैटर्न पहचान सूचक

कैंडलस्टिक पैटर्न का उपयोग ऑनलाइन स्टॉक ट्रेडिंग के आगमन से बहुत पहले शुरू हुआ था। यूरोपीय और अमेरिकी बाजारों में कैंडलस्टिक विश्लेषण की कला हाल ही में सामने आई, और यदि ऐसा नहीं होता स्टीव नीसन, जिसे गलती से एक जापानी ब्रोशर मिल गया, शायद व्यापार अभी भी पूरी तरह से लाइन चार्ट पर किया जाता होगा।

हालाँकि, व्यापारियों के जीवन में जापानी कैंडलस्टिक विश्लेषण के आगमन के साथ, कई लोगों का व्यापार बदल गया है, क्योंकि संकेतक रणनीतियों के विपरीत, जापानी कैंडलस्टिक ऐसे संकेत देते हैं जो कभी देर नहीं होते हैं।

ऐसा इस तथ्य के कारण होता है कि कीमत संकेतों का मुख्य स्रोत होती है विदेशी मुद्रा तकनीकी संकेतक वे बस इसके आधार पर गणना करते हैं।

हालाँकि, कैंडलस्टिक विश्लेषण का उपयोग करने के सभी लाभों के बावजूद, एक बड़ी कमी है - व्यापारी की व्यक्तिपरकता।

दुर्भाग्य से, व्यापारी वही देखते हैं जो वास्तव में मौजूद नहीं है, इस तथ्य का उल्लेख नहीं करने के लिए कि कई मामलों में यह या वह आंकड़ा गलत तरीके से उपयोग किया जाता है।