Крах фондового ринку: чи варто його боятися?

Останнім часом все частіше лунають попередження про майбутній крах фондового ринку. У новинах обговорюють можливу рецесію та уповільнення світової економіки.

На цьому фоні згадують і останні дії легендарних інвесторів: Уоррен Баффет скоротив перед виходом на пенсію частку окремих активів, фіксуючи прибуток після багаторічного зростання.

Не дивно, що приватні інвестори мають тривогу — а чи не на порозі ми чергового обвалу?

Але чи такий страшний крах фондового ринку, якщо ви інвестуєте на довгострокову перспективу та впевнені, що вкладені гроші не знадобляться вам у найближчі 5–10 років?

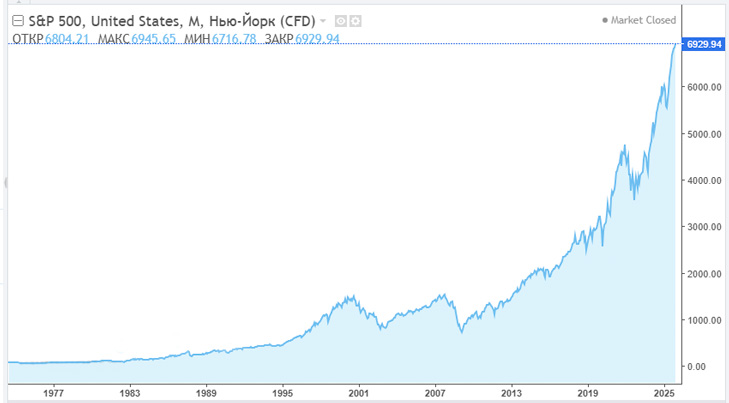

Спробуємо розібратися, як на практиці поводиться ринок, взявши за основу один з найвідоміших і репрезентативних біржових індексів — S&P 500 , що відображає динаміку 500 найбільших компаній США.

Як ринок переживав обвали: 60 років історії

За останні 60 років американський ринок неодноразово переживав серйозні потрясіння. Щоразу вони здавалися «кінцем епохи акцій», але результат завжди виявлявся іншим.

Якщо подивитися на ключові кризи в історії індексу, картина виходить показовою

| Крах (рік) | Причина | Макс. просідання від піку | Час відновлення |

| 1973–1974 | Енергетичний шок (OPEC, інфляція) | –48% | ≈ 7,5 років (до 1980 р.) |

| 1987 | «Чорний понеділок» | –33…34% | 1 рік 9 місяців |

| 2000–2002 | Бульбашка доткомів | –49% | ≈ 7 років 7 місяців |

| 2007–2009 | Глобальна фінансова криза | –56,8% | ≈ 5 років 5 місяців |

| 2020 | Пандемія COVID-19 | –33,9% | ≈ 5 місяців |

1973-1974 роки - нафтова криза і стагфляція. Індекс втратив майже половину вартості. Відновлення зайняло близько 7 років, але ринок не просто повернувся до колишніх рівнів — він заклав фундамент подальшого зростання на десятиліття вперед.

1987 - "чорний понеділок" . Одноденне падіння більш ніж на 20% мало катастрофу. Проте вже менш як за два роки індекс повністю відновив втрачені позиції.

2000-2002 роки - крах доткомів. Міхура технологічних компаній призвела до падіння майже на 50%. Відновлення було довгим — близько 7 років, але саме після цього ринок увійшов до одного з найпотужніших циклів зростання.

2008-2009 роки - глобальна фінансова криза. Найболючіший обвал із часів Великої депресії: мінус 56%. Тим не менш, приблизно через 5 років індекс оновив історичні максимуми.

2020 - пандемія COVID-19. Падіння більш ніж на 30% відбулося лише за кілька тижнів. І це, мабуть, найочевидніший приклад: ринок відновився менш ніж за півроку.

Головний висновок з історії S&P 500

Історія показує однозначну закономірність: ринок завжди відновлювався після обвалів. Так, терміни відновлення відрізнялися від кількох місяців до 7 років. Але принципово важливе інше: жодна велика криза не стала «кінцем фондового ринку».

Якщо дивитися ширше, цифри говорять самі за себе:

- за останні 60 років вартість S&P 500 зросла приблизно у 77 разів;

- за останні 10 років — приблизно в 4,6 рази, незважаючи на пандемію, кризи та геополітичну нестабільність.

Саме тому для довгострокового інвестора короткострокові обвали це не катастрофа, а частина ринкового циклу.

Чому падіння не такі страшні, як здається

Важливо пам'ятати ще один важливий момент. Ціна акції – це лише відображення очікувань ринку. Бізнес же продовжує працювати та заробляти гроші навіть під час криз.

Компанії, що входять до індексу, в більшості випадків:

- продовжують отримувати прибуток,

- виплачують дивіденди ,

- адаптуються до нових економічних умов.

Саме прибуток, а не поточна біржова ціна є фундаментальною основою вартості бізнесу. Поки компанії заробляють, ринок має базу для відновлення.

Якщо ви інвестуєте на довгострокову перспективу і не плануєте забирати гроші протягом найближчих 5–10 років, боятися краху фондового ринку не варто. Історія S&P 500 ясно показує:

після кожного обвалу ринок проходив фазу відновлення та переходив до нового зростання.

Короткострокові падіння – це ціна, яку інвестор платить за довгострокове зростання капіталу. А для терплячого інвестора вони частіше стають можливістю, а не загрозою