Купівля акцій компаній до відсічення або перед оголошенням про виплату дивідендів

Купівля акцій компанії це досить складний процес, мало просто вибрати компанію, що сподобалася, і придбати її цінні папери.

Існують моменти, на які слід звертати увагу, купуючи ті чи інші акції, і одним із таких моментів є дата відсічення.

Дата відсікання – Дата відсічення – це встановлена дата, на яку фіксується список осіб, які мають право на отримання певного права або виплати (наприклад, дивідендів).

Якщо актив належить вам на дату, право зберігається; якщо придбано після — право не виникає.

Часто цей момент називають датою закриття реєстру.

Що вибрати для інвестицій – золото чи акції золотодобувних компаній

Завдяки рекордному зростанню золото стало активом номер один у 2025 році, попит на дорогоцінний метал зріс не лише серед великих покупців, а й серед дрібних інвесторів.

Сьогодні існує безліч варіантів купити золото – зливки та монети, криптовалюти, прив'язані до ціни золота, угоди спот.

Але є ще один варіант вкластися в дорогоцінний метал, це акції золото видобувних компаній, і багато професійних інвесторів обирають саме цей шлях.

Для того, щоб максимально диверсифікувати вкладення, застосовується покупка індексу NYSE Arca Gold Miners Index (GDM).

Золото чи акції: що вибрати для довгострокових інвестицій?

Коли ціна на золото стрімко зростає, чи не виникає запитання: «А чи не варто було інвестувати в золото, а не в акції?»

Це цілком логічне занепокоєння, особливо в умовах нестабільності фінансових ринків, кризи економіки та ймовірних ризиків щодо цінних паперів.

Щоб зрозуміти, який актив принесе більше прибутку в довгостроковій перспективі — золото чи акції, розгляньмо, скільки можна заробити за 10 років, вклавши однакову суму в кожен із цих інструментів.

Для чистоти експерименту ми порівнюватимемо результати за індексом S&P 500 , який включає акції 500 найбільших американських компаній.

Чому не можна сліпо копіювати інвестиційні портфелі

Створити власний інвестиційний портфель досить непросто — для цього потрібно ретельно вивчити кожний актив та оцінити його перспективи.

Тому існує думка, що найпростіше купити ті ж акції, які є в портфелях таких людей, як Уоррен Баффет або Карл Айкан.

Для відстеження подібних портфелів навіть створено спеціальні сервіси, що дозволяють дізнатися, які акції купив той чи інший фінансист — https://ua.investing.com/

Загалом ідея непогана, але при цьому далеко не завжди можна копіювати все поспіль. Ситуація на ринку постійно змінюється, і те, що було вигідно купувати раніше, згодом дорожчає в ціні та втрачає інвестиційну привабливість.

Купи лише одну акцію та заробляй по 30% річних

Формування інвестиційного портфеля є одним із найскладніших моментів в інвестиціях, тому інвестору-початківцю досить складно впоратися з подібним завданням.

Але що ви скажете на те, якщо я запропоную вам купити лише одну акцію та заробляти в середньому по 30% на рік від початкових грошей?

Виявляється, що така акція дійсно існує і називається вона SPDR® S&P 500® ETF Trust (SPY).

SPDR S&P 500 ETF Trust (тикер: SPY) — це найстаріший і один із найбільших біржових фондів (ETF) у світі, що існує з 1993 року.

Його основною інвестиційною метою є максимально точне відтворення динаміки індексу S&P 500 , який включає акції 500 найбільших капіталізації публічних компаній США.

Крах фондового ринку: чи варто його боятися?

Останнім часом все частіше лунають попередження про майбутній крах фондового ринку. У новинах обговорюють можливу рецесію та уповільнення світової економіки.

На цьому фоні згадують і останні дії легендарних інвесторів: Уоррен Баффет скоротив перед виходом на пенсію частку окремих активів, фіксуючи прибуток після багаторічного зростання.

Не дивно, що приватні інвестори мають тривогу — а чи не на порозі ми чергового обвалу?

Але чи такий страшний крах фондового ринку, якщо ви інвестуєте на довгострокову перспективу та впевнені, що вкладені гроші не знадобляться вам у найближчі 5–10 років?

Спробуємо розібратися, як на практиці поводиться ринок, взявши за основу один з найвідоміших і репрезентативних біржових індексів — S&P 500 , що відображає динаміку 500 найбільших компаній США.

Чи потрібно сплачувати податки при інвестиціях у золото? Короткий огляд країн

Інвестиції в золото традиційно вважаються надійним способом зберегти капітал, але момент продажу зливка чи монети може зненацька викликати податкові зобов'язання.

Поширена думка, що золото повністю звільнено від оподаткування, справедливо далеко не скрізь, кожна країна застосовує власні правила.

Як це працює у різних країнах Європи

Європейський союз регулює насамперед ПДВ: інвестиційне золото — зливки та монети встановленої якості — звільнено від VAT у всіх країнах ЄС.

Але прибуткові податки під час продажу визначаються національними законами і значно різняться.

Мій портфель акцій, і скільки він приніс у 2025 році

p align="justify"> При формуванні портфеля цінних паперів важливо не просто вибирати компанії з гучними іменами, а будувати саме систему.

Диверсифікація - ключовий принцип, що дозволяє знизити ризики і досягти стабільності навіть в умовах нестабільного ринку.

У різні моменти року одні галузі ростуть, інші падають, і збалансований портфель дозволяє згладити ці коливання.

У моєму портфелі переважають дивідендні акції, але є і облігації, і папери зростання без дивідендів.

При виборі емітентів я орієнтувався на прибутковість бізнесу, поточний фінансовий стан компаній та те, наскільки далеко їх акції перебувають від історичних максимумів.

У той же час у портфель потрапили й папери, які вибиваються із загальної логіки, наприклад Intel. Тоді вони були збитковими, але їх ціна була втричі нижчою за максимум, що зробило покупку привабливою з точки зору можливого відновлення.

Топ польських дивідендних акцій у 2025-2026 роках

Інвестори часто незаслужено обходять стороною акції польських компаній, віддаючи перевагу емітентам із країн із більшими економіками - і даремно.

Польща, за останні кілька років, помітно покращила свої макроекономічні показники і сьогодні перебуває на 20 місці по ВВП у світі.

Економіка упевнено зростає, інфляція стабільно знижується, а корпоративний сектор показує сильні фінансові результати.

На тлі такої стабільності акції польських компаній стають чудовим інструментом для отримання високих дивідендів та потенційного зростання капіталу.

Сьогодні розглянемо три польські компанії, які можна сміливо додати до інвестиційного портфелю, щоб значно підвищити його прибутковість.

Як придбати акції в Revolut для отримання прибутку та дивідендів

Більшість потенційних інвесторів мріють одержувати прибуток від інвестицій у вигляді дивідендів з акцій.

Тому саме вкладення акції компаній сьогодні є найбільш популярним видом інвестицій, але перешкодою для новачків іноді є складність процесу купівлі акцій.

Щоб зробити фондовий ринок більш доступним для рядового інвестора банк Revolut відкрив торгівлю такими цінними паперами як акції компаній, державні та корпоративні облігації.

На сьогодні у додатку банку для купівлі доступно понад 6500 акцій, і з кожним днем їхня кількість збільшується. Це цінні папери із таких регіонів світу як США, Європа та Азія.

Перспективні європейські акції з добрими дивідендами

Навіть інвестор-початківець знає, що найбільш популярними акціями сьогодні є цінні папери американських компаній.

Але будь-який інвестиційний портфель передбачає диверсифікацію, тому не бажано його формувати лише з акцій США.

Тому однією із складових портфеля мають стати і європейські акції, такий крок дозволить знизити курсові ризики.

При цьому важливим показником є розмір дивідендів, для багатьох інвесторів саме цей критерій є вирішальним при виборі.

Свого часу я також купив цінні папери двох європейських компаній, і хочу поділитися цим вибором.

Що таке дюрація облігації простими словами

Коли йдеться про облігації, найчастіше згадують такі параметри, як дохідність та термін погашення.

Але інвестори мають ще один важливий інструмент, що дозволяє оцінити ризики та чутливість цінного паперу до змін процентних ставок, — це дюрація.

На перший погляд, термін звучить складно і більше підходить для академічних підручників з фінансів.

Однак якщо розібратися, то дюрація — це лише спосіб виміряти, наскільки швидко інвестор поверне вкладені гроші і як зміниться ціна облігації, якщо ставки на ринку зростуть або впадуть.

Що впливає на ціну облігацій, і коли їх краще купувати чи продавати

Облігації — один із найзрозуміліших та надійніших інструментів: вони дають купон, мають термін погашення та зрозумілу юридичну конструкцію.

Але на відміну від банківського депозиту їхня ринкова ціна змінюється у процесі обігу. Це ключ до прибутку (або збитку) під час продажу до погашення.

Уявіть, ви купили 5-річні облігації Pfizer номіналом $1000 із купоном 5% річних. Через рік вартість облігації падає, і той самий папір торгується вже по $900, а річна прибутковість зросла до 5,5% річних.

У цей момент покупцеві вигідно увійти (прибутковість вища, ніж була), а продавцю — ні: він зафіксує збиток до номіналу. Суть проста: ціна та прибутковість рухаються у протилежних напрямках.

BlackRock - фонд, що заробляє мільярди. Як купити його акції та стати частиною імперії?

BlackRock - це не просто інвестиційний фонд, а справжній "сірий кардинал" світових фінансів, а його власники негласно керують світом.

В управлінні фонду перебувають активи на 11,5 трильйони доларів США, сума така велика, що перевищує ВВП багатьох країн.

Фонд заснований у 1988 році групою фінансистів, серед яких Ларрі Фінк , який досі очолює компанію.

У кулуарах Wall Street ходять чутки, що у BlackRock більше впливу, ніж у центральних банків, а його аналітики можуть передбачити рухи ринків раніше за інші.

Цікавим фактом є і те, що BlackRock володіє частками практично у всіх найбільших американських компаніях від Apple до Coca-Cola.

Що є фондом Баффетта Berkshire Hathaway і як вкласти в нього гроші

Уоррен Баффетт — один із найбільших та найвідоміших інвесторів у світі, прозваний «Оракулом з Омахи».

Його статки оцінюються більш ніж у $130 мільярдів, а інвестиційна стратегія стала еталоном для мільйонів людей.

Такий величезний стан вдалося заробити ще тому, що Баффет використовував в інвестиціях не тільки свої власні капітали, а й залучав гроші інвесторів. Для цього було створено інвестиційний фонд - Berkshire Hathaway.

Компанія Berkshire Hathaway відома своєю стабільністю та успіхом. Вона володіє десятками бізнесів та великими частками у найбільших компаніях США.

У цій статті розповімо, що є фондом Баффетта, скільки він заробляє і як у нього можна інвестувати.

Вибираємо облігації з найвищим прибутком

Облігації заслужено вважаються надійнішим інструментом інвестування порівняно з акціями, оскільки вони стоять одними з перших при погашенні боргових зобов'язань.

Власники облігацій отримують фіксовані виплати по купону, а також повертають всю суму інвестицій до дати погашення.

На відміну від дивідендів з акцій, виплати за облігаціями обов'язкові, вони залежать від розміру прибутку, отриманого компанією чи рішення ради директорів.

Проте облігації також бувають різними. Найнадійнішими вважаються державні цінні папери, але дохід із них рідко перевищує 2.5–3 % річних.

Набагато більше можна заробити на корпоративних облігаціях, особливо якщо йдеться про компанії з помірним чи високим рівнем ризику. Такі папери здатні приносити до 7–9 % на рік, особливо якщо брати компанії не лише із США, а й із Європи та Азії.

Чим відрізняються акції від облігацій, який із цінних паперів принесе більший відсоток прибутку

Цінні папери є одним із найпопулярніших та прибуткових інвестиційних активів, але перед інвестором завжди стоїть питання, що вибрати акції чи облігації.

Для того, щоб зробити кращий вибір, слід знати, чим відрізняються акції від облігацій, і який цінний папір більше підійде вам.

Акції та облігації – це два популярні типи цінних паперів, які інвестори використовують для отримання прибутку.

Акції є частки в компанії, з винагородою у вигляді дивідендів, а облігації - це боргові зобов'язання, які зобов'язують емітента виплатити власнику певну суму з відсотками через якийсь час.

Як визначити недооцінені акції, швидко та просто?

При покупці акцій компаній слід орієнтуватися не тільки на їхній показник популярності і те, скільки дивідендів можна отримати в майбутньому.

Найважливішим показником є оцінка цінного паперу, наскільки високою є ринкова ціна акції щодо її реальної вартості.

Виходячи з цього, акція може бути недооцінена – з високими перспективами зростання, або переоцінена – що має високий ризик зниження ціни.

Інвестувати в недооцінені акції вигідно, оскільки це можливість придбати цінні папери за ціною, нижчою від їх реальної вартості, і за рахунок цього отримати додатковий прибуток.

Однак не варто повністю довіряти рекомендаціям аналітиків — їх оцінки можуть запізнюватися або бути помилковими.

Податки з дивідендів на американські акції, як їх можна знизити

Не секрет, що сьогодні практично всі варіанти інвестиційних доходів підлягають оподаткуванню, це стосується як відсотків за депозитами, так і дивідендів з акцій компаній.

Причому податки з дивідендів залежать від того чиї акції ви купуєте, наприклад, якщо ви купите акції американських компаній, то й оподаткування їх проводитиметься відповідно до законодавства США.

А сьогодні дивіденди, що виплачуються іноземним інвесторам за американськими акціями, оподатковуються за ставкою 30%.

Тобто при нарахуванні дивідендів із вас автоматично стягується сума у розмірі 30%. Наприклад, вам нараховано виплату в сумі 500 доларів за акціями Pfizer, а на рахунок прийде лише 350 доларів.

Пасивні інвестиції або як отримувати гроші не докладаючи зусиль

Якщо ви маєте гроші, то напевно мрієте вкласти їх так, щоб отримувати пасивний дохід, не докладаючи особливих зусиль.

p align="justify"> Тема пасивних інвестицій досить популярна в соціальних мережах, але насправді не так багато варіантів вкладення грошей можна віднести до пасивного доходу.

Пасивні інвестиції – це інвестиційна стратегія, коли інвестор мінімально залучений у процес управління активами, прагнучи отримати регулярну прибуток без активної участі у керуванні своїми инвестициями.

Зазвичай варіантами таких інвестицій є вкладення цінних паперів, банківські депозити, нерухомість. Останнім часом сюди ще можна віднести і стейкінг криптовалют, прив'язаних до твердих валют ( стейблкоїни ).

Помилки при інвестицій у золото, яких можна легко уникнути

За останні кілька років популярність інвестицій у золото зросла у кілька разів. Дорогоцінний метал активно скуповують Національні Банки та дрібні інвестори.

На перший погляд, здається, що немає нічого простішого, ніж придбати золотий злиток чи монету і після чекати, коли вона виросте в ціні.

Але й у такому нескладному питанні існує безліч нюансів, які слід враховувати, якщо ви зібралися інвестувати у золото.

Для того, щоб уникнути помилок при інвестиціях у золото, спочатку слід відповісти на такі питання як: Що купувати, де купувати, коли купувати і як надовго?

Що вигідніше вкластися у дивідендні акції чи депозит у банку?

Якщо ви замислилися над питанням, куди вкласти гроші, то швидше за все вже розумієте, що вкладення ваші заощадження дуже швидко знецінить інфляція.

Причому бажано, щоб ці заощадження зберігалися у твердій валюті, оскільки високі відсотки за вкладами в національних валютах легко перекриваються збитками від зниження курсу.

Найпростішим варіантом вкладення грошей сьогодні все ще залишається депозит у банку, але постає резонне питання, чому великі іноземні інвестори воліють вкладати свої капітали в акції компаній.

Спробуємо оцінити, що принесе більше прибутку акції чи депозит у банку, порівняємо обидва ці варіанти інвестицій.

Як інвестувати інвестору-початківцю, прості інвестиції в акції, облігації або дорогоцінні метали

Як це не дивно, але більшість людей не займаються довгостроковими інвестиціями через їхню складність.

Далеко не всім хочеться вчитися торгувати на біржі через професійного брокера та освоювати ази роботи в торговій платформі.

Але сьогодні існують і простіші варіанти, як інвестувати інвестору-початківцю, для цього достатньо мати мобільний телефон і доступ до інтернету.

Йдеться про купівлю акцій, облігацій, дорогоцінних металів через додаток банку Revolut , який доступний жителям Євросоюзу, а кілька днів тому запрацював і в Україні.

На мою думку, це зараз найпростіший спосіб вкласти гроші інвестору-початківцю і після отримувати прибуток від дивідендів або від зростання вартості активів.

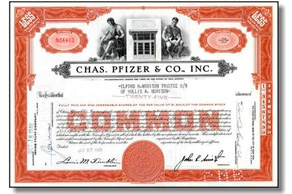

Де придбати акції Pfizer Inc для отримання дивідендів та заробітку на зростанні вартості

У періоди економічної нестабільності акції фармацевтичних компаній часто є тихою гаванню, оскільки їхня вартість менш залежна від політики та геополітики.

Pfizer Inc. - Одна з найбільших фармацевтичних компаній у світі, зараз її капіталізація становить близько 150 мільярдів американських доларів.

Компанія займається виробництвом ліків та вакцин. У 2024 році її виручка дорівнювала $63,6 млрд, що на 7% більше, ніж у 2023 році.

Чистий прибуток досяг $8,03 млрд, що вчетверо перевищує показник 2023 року. У четвертому кварталі 2024 року виторг виріс на 21% і склав $17,8 млрд.

Компанія стабільно виплачує досить пристойні дивіденди, торік сума дивідендів становила близько 6,65% річних.

Акції чи нерухомість, яка з інвестицій принесе великий прибуток за 10 років

Ті, хто має гроші, чудово розуміє, що заробити капітал це лише півсправи, набагато складніше зберегти наявні кошти.

Найпростішим варіантом є зберігання грошей на депозиті, але якщо говорити про валютні вклади, то відсоток за ними зазвичай нижчий за рівень інфляції і в результаті ваші заощадження знецінюються.

Тому багато потенційних інвесторів замислюються про вкладення в об'єкти нерухомості або про купівлю акцій компаній.

Але при цьому постає питання – Що принесе більше прибутку акції чи нерухомість у довгостроковій перспективі?

Криптовалюти для стейкінгу з найвищими відсотками

Стейкінг криптовалют став одним із найпопулярніших способів пасивного заробітку в криптовалютній індустрії.

Процес передбачає «заморожування» певної кількості монет у гаманці або на біржі для забезпечення роботи блокчейну, за що користувачі отримують винагороду у вигляді відсотків.

Однак прибутковість варіюється в залежності від обраної криптовалюти і платформи для стейкінгу, з огляду на ці показники можна отримати до 40% річних.

Але чи настільки вигідний стейкінг сьогодні, як про це говорять?

У цій статті ми розберемо, які криптовалюти пропонують найвищі відсотки, та порівняємо умови на різних біржах.

У що інвестувати у 2025 році: прогнози, ідеї та можливості

2025 відкриває перед інвесторами унікальні перспективи, адже глобальна економіка стрімко змінюється, надаючи нові точки зростання.

Інноваційні технології, політичні реформи та світові тренди створюють чудові умови для тих, хто готовий іти в ногу з часом.

У цьому важливо як зберігати капітал, а й множити його, вибираючи правильні напрями вкладень.

Як не упустити інвестиційні можливості у 2025 році?

У цій статті ми розберемо ключові активи, дамо конкретні приклади та познайомимо вас із прогнозами аналітиків, щоб ви змогли прийняти обґрунтоване рішення.

Що вигідніше депозит чи нерухомість для інвестицій

Зростаюча геополітична напруженість і економічна криза, що посилюється, не додають оптимізму, і все більш гостро постає питання про збереження заощаджень.

Інвестори намагаються вибрати такі об'єкти для інвестицій, які допоможуть отримати максимальний прибуток і компенсувати інфляцію, .

На сьогодні, одними з найпопулярніших варіантів вкладення грошей є – банківські депозити та житлова нерухомість.

При цьому прибутком за депозитами виступають відсотки, а прибутком від інвестицій у нерухомість є зростання вартості самої нерухомості, так і доходи від її здачі в оренду.

Що вибрати євро чи швейцарський франк

За кілька десятків років ми вже звикли не довіряти національній валюті, курс якої встиг знизитись у кілька разів, по відношенню до основних світових валют.

Тому більшість населення воліє зберігати гроші в таких валютах як – американський долар, євро чи швейцарський франк.

Найбільшою популярністю користуються дві перші грошові одиниці, але після початку кризи та сильного їх падіння, багато людей замислюються про заощадження в швейцарських франках.

Так як валюту Швейцарії використовують як актив для зберігання заощаджень поряд із золотом.

Причому через зниження довіри до долара США більшість інвесторів сьогодні обирають між євро і швейцарським франком.

Доступна альтернатива банківському депозиту

Найпростішим і найдоступнішим варіантом інвестицій, на даний момент, залишається банківський депозит.

Але депозит у банку може бути заблокований внаслідок судових рішень та інших неприємностей, тому часто потрібно знайти гідну альтернативу банківському депозиту, до якої не дістануться виконавчі органи.

Правда, відразу слід зазначити, що гідних варіантів не так вже й багато, але все ж таки вони існують, і скористатися ними зовсім не складно.

До таких варіантів можна віднести - стейкінг за депозити в криптовалюті, депозити у біржових брокерів та зберігання коштів у фінансових організаціях.

Що вибрати для інвестицій золото чи нерухомість?

Після того як вам вдалося заробити певну суму грошей наступним завданням є зберегти їхню купівельну спроможність.

У середньому, за десять років, ваш капітал знецінюється вдвічі, тобто ви можете придбати на накопичені гроші набагато менше товарів і послуг.

Для того, щоб не втратити накопичені гроші, потрібно інвестувати їх у ті активи, які показують стабільне зростання і збільшують свою ціну швидше за інфляцію .

Найпопулярнішими інвестиціями серед наших громадян є вкладення в нерухомість та золоті зливки.

Але який із активів виявиться більш прибутковим, у довгостроковій перспективі і принесе менше турбот своєму інвестору?

Які акції вибрати Airbus або Boeing

Закінчення пандемії та зняття обмежень пов'язаних із COVID-19 допомогло відновити попит на авіаперевезення.

Цей фактор позитивно вплинув на курс акцій авіабудівних компаній цінних паперів, яких значно втратили у ціні під час пандемії.

Сьогодні існує кілька причин, які дозволяють заявити, що інвестиції в акції авіабудівних компаній принесуть гарний прибуток.

За заявою більшості експертів даний сегмент ринку зараз недооцінений, а завершення геополітичної напруженості послужить хорошим поштовхом до зростання.

Інвестування в Україні, куди можна вкласти гроші, щоб зберегти капітал

Перед тими, хто все життя працював та відкладав гроші на чорний день, завжди постає питання, як зберегти зароблене?

Особливо актуальною є дана проблема для тих людей, які перебувають в Україні, гривня не відноситься до стабільних валют і її курс дивом зберігається в межах 40 гривень за 1 долар.

Не додає оптимізму і все інфляція, що посилюється, за офіційними даними становить 5,1%, але можливо даний показник сильно занижений.

У цих умовах перед багатьма людьми сьогодні постає питання – куди можна вкласти гроші, щоб зберегти капітал, чи можливо зараз інвестування в Україні?

Що являє собою фінансова подушка безпеки, і який має бути її розмір

Кожна людина після тридцяти років починає замислюватися, як забезпечити себе на випадок непередбачених обставин чи створити свою фінансову подушку безпеки.

Фінансова подушка безпеки – це резерв коштів, що формується за рахунок регулярних доходів, таких як зарплата, премії або інші фінансові надходження.

Даний резерв може бути використаний на такі потреби, як медицина, не запланований ремонт, або як кошти на життя в періоди відсутності роботи.

Створити подібний резерв досить не складно, головне творчо підійти до цього процесу та навчитися рахувати.

Куди інвестувати гроші для пасивного прибутку

У наш складний час все одно знаходяться люди, які змогли накопичити якісь заощадження і перед ними особливо гостро постає питання – куди інвестувати гроші для пасивного доходу.

Адже нікого вже не потрібно переконувати, що не використаний капітал тане просто на очах, за десять років інфляція навіть за американським доларом становила близько 30%.

Тобто якщо ви зберігали гроші у готівкових американських доларах, то вже втратили третину від своїх заощаджень лише за десять років.

Можна довго аналізувати можливі варіанти вкладення грошей, порівнюючи їхню прибутковість, але найкраще вивчити це питання на конкретному прикладі.

Інвестиції – продавати чи тримати до останнього?

Навіть при висхідному тренді вартість не рухається завжди вгору, її підйоми змінюються корекцією, після якої знову відновлюється зростання.

При цьому ніхто не гарантує, що будь-якої миті може статися розворот тренду і замість заробітку ви отримаєте збитки.

Наприклад, куплений по 40 000 доларів біткоїн можна було продати по 60 000, але можливість була втрачена і ціна впала нижче за закупівельну.

Тому багато інвесторів запитують: – Що краще продавати, як тільки отримано певний прибуток чи краще утримувати позицію до останнього?

Як можна захистити інвестиції від збитків за допомогою стоп лосс

Сьогодні вкладаючи гроші не можна бути повністю впевненим, що завтра ситуація не зміниться і здавалося б прибуткові інвестиції виявляться збитковими.

Тому постійно доводиться переглядати свій інвестиційний портфель, але це не завжди рятує від збитків.

У більшості випадків ви просто не встигаєте зреагувати на падіння ціни і продаєте актив із чималими втратами.

Уявіть, що ви придбали золотий злиток, а золото почало падати в ціні, доки дійде інформація про падіння, і поки ви продасте метал, може пройти чимало часу, що тільки збільшить збиток.

Щоб звести збитки до мінімуму бажано використовувати можливість автоматично завершити невдалу угоду, тобто використовувати стоп-лосс.

Що важливіше за інвестиції в акції – зміна ціни або розмір дивідендів?

Вкладення в акції компаній є одним із найпопулярніших варіантів, якщо ви хочете інвестувати кошти на тривалий період.

Купуючи цінних паперів інвестори прагнуть отримати прибуток. Цей прибуток можна отримати двома способами: через зміну ціни акцій або отримання дивідендів.

Вибираючи, які акції придбати більшість інвесторів, насамперед звертають увагу на розмір дивідендів, які виплачує компанія.

Але чи завжди вірний подібний підхід і наскільки виправдано орієнтуватися лише на виплату дивідендів, від чого можна отримати більше прибутку?

Прибуток зміни ціни акцій

Зміни ціни акцій є основним джерелом прибутку для інвесторів, які розраховують на швидке зростання вартості своїх активів. Якщо ціна акцій зростає, інвестор може продати їх за вищою ціною, ніж купив, та отримати прибуток.

Скільки грошей потрібно відкласти на пенсію для життя?

Якщо ви займаєтеся фрілансом або заробляєте собі на життя трейдингом, то вам не доводиться сподіватися на пенсію із пенсійного фонду.

Хіба що ви самостійно здійснюєте платежі до пенсійного фонду зі своїх доходів, але й у цьому випадку, швидше за все, буде нараховано мінімальну пенсію.

Тому бажано забезпечити собі гідну старість самостійно, за рахунок відкладених грошей та вдалих інвестицій.

Але насамперед слід порахувати, скільки потрібно відкласти на пенсію для того, щоб забезпечити на старості нормальний рівень життя.

Ризики інвестицій в акції та варіанти їх хеджування

Довгострокові інвестиції у багатьох людей асоціюються із вкладенням грошей у такий актив як цінні папери.

Більшість потенційних інвесторів насамперед орієнтуються розмір дивідендів, які нараховуються при купівлі акцій компаній.

Але при цьому забуваючи про можливі ризики, що існують у цій сфері інвестування, насамперед це зниження курсу акцій.

Особливо актуальне це питання сьогодні, коли більшість експертів попереджають про високу ймовірність рецесії в США та інших великих економіках. За попередніми оцінками, ймовірність рецесії в Сполучених Штатах на 2024 рік оцінюється в 71%.